【彬哥 】【BT每日推送 】2022-04-10 CPA 税法 第2章 增值税(二)

第二章 增值税

二、纳税义务人和扣缴义务人

(一)纳税义务人

凡在中华人民共和国境内销售货物、劳务、服务、无形资产或者不动产,以及进口货物的单位和个人,为增值税纳税人。

|

项目 |

纳税人 |

条件 |

|

单位以承包、承租、挂靠方式经营 |

发包人 |

承包人以发包人名义对外经营,并由发包人承担相关法律责任 |

|

承包人 |

不符合上述条件 |

|

|

资管产品运营 |

资管产品管理人 |

运营过程中发生的增值税应税销售行为 |

(二)扣缴义务人

境外的单位或个人在境内销售劳务,在境内未设有经营机构的,以其境内代理人为扣缴义务人;在境内没有代理人的,以购买者为扣缴义务人。

境外的单位或个人在境内销售服务、无形资产、不动产,在境内未设有经营机构的,以购买方为扣缴义务人。

【例题7·单选·2018年】下列承包经营的情形中,应以发包人为增值税纳税人的是( )。

A.以发包人名义对外经营,由承包人承担法律责任的

B.以承包人名义对外经营,由承包人承担法律责任的

C.以发包人名义对外经营,由发包人承担法律责任的

D.以承包人名义对外经营,由发包人承担法律责任的

【答案】C

三、一般纳税人和小规模纳税人的认定标准

|

划分依据 (年应税销售额、会计核算) |

小规模纳税人 |

年应税销售额在500万元(含500万元)以下 |

|

一般纳税人 |

①年应税销售额超500万元。增值税纳税人年应税销售额超过500万元的,除另有规定外,应当向其机构所在地主管税务机关办理一般纳税人登记 ②年应税销售额未超过规定标准(500万元)的纳税人,会计核算健全,能够提供准确税务资料的,可以向主管税务机关办理一般纳税人登记 |

|

|

年应税销售额的具体规定 |

①年应税销售额(不含增值税的销售额),指纳税人在连续不超过12个月或4个季度的经营期内累计应征增值税销售额,包括:纳税申报销售额、稽查查补销售额、纳税评估调整销售额 ②销售服务、无形资产或者不动产有扣除项目的纳税人,其应税行为年应税销售额按未扣除之前的销售额计算 【解释】有扣除项目的纳税人:营改增后按差额确定销售额的纳税人,如金融商品转让、经纪代理服务、旅游服务等 ③纳税人偶然发生的销售无形资产、转让不动产的销售额,不计入应税行为年应税销售额 |

|

|

不得办理一般纳 税人登记的情况 |

①按照政策规定,选择按照小规模纳税人纳税的(非企业性单位等) ②年应税销售额超过规定标准的其他个人(自然人) 【提示】“其他个人”无法成为一般纳税人,只能成为小规模纳税人 |

|

|

登记时限 |

办理时限 |

纳税人应在年应税销售额超过规定标准的月份(或季度)的所属申报期结束后15日内办理 |

|

生效日期 |

纳税人办理登记的当月1日或次月1日,由纳税人在办理登记手续时自行选择 |

|

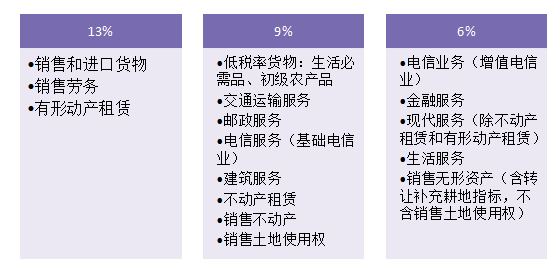

四、税率

(一)基本税率

增值税税率分别为:13%、9%、6%和0%。

【提示】9%税率货物(2022年调整)

|

解决温饱 |

①粮食等农产品(初级农产品),例如挂面、干姜、姜黄、玉米胚芽、动物骨粒等 【提示1】麦芽、复合胶、人发、淀粉适用13%的增值税税率 【提示2】鲜奶9%税率;调制乳税率13% ②食用植物油(包括花椒油、橄榄油、核桃油、杏仁油、葡萄籽油和牡丹籽油,不包括环氧大豆油、氢化植物油、肉桂油、桉油、香茅油,其税率13%) ③食用盐 |

|

生活能源 |

自来水、暖气、冷气、热水、煤气、石油液化气、天然气、二甲醚、沼气、居民用煤炭制品 |

|

精神文明 |

图书、报纸、杂志、音像制品和电子出版物 |

|

农业生产 |

饲料、化肥、农机、农药、农膜 其中农机包含:密集型烤房设备、频振式杀虫灯、农用挖掘机、养鸡(猪)设备等,不含农机零部件(税率13%) |

|

其他货物 |

—— |

【考点收纳盒】

|

农业生产者销售自产农产品(初级农产品) |

免税 |

|

经营者销售法定低税率农产品(初加工) |

9% |

|

销售非法定低税率农产品(深加工) |

13% |

【提示】纳税人受托对垃圾、污泥、污水、废气等废弃物进行专业化处理,采取填埋、焚烧过程中增值税税率

|

方式 |

是否产生货物 |

受托方适用税目 |

收取处理费用税率 |

|

采取填埋、焚烧等方式进行专业化处理 |

产生货物,且货物归属委托方 |

加工劳务 |

13% |

|

产生货物,且货物归属受托方 |

现代服务——专业技术服务 |

6% |

|

|

不产生货物 |

【例题8·单选】下列选项中,适用6%税率的是( )。

A.提供建筑施工服务

B.通过省级土地行政主管部门设立的交易平台转让补充耕地指标

C.出租年新购入的房产

D.销售非现场制作食品

【答案】B

【解析】选项A,适用于9%的税率;选项C,适用9%的税率;选项D,适用13%的税率。

(二)零税率

纳税人出口货物和财政部、国家税务总局规定的应税服务、无形资产,税率为零;但是,国务院另有规定的除外。

应税服务的零税率政策如下:

|

国际运输服务 |

①在境内载运旅客或者货物出境 ②在境外载运旅客或者货物入境 ③在境外载运旅客或者货物 |

|

航天运输服务 |

—— |

|

向境外单位提供的完全在境外消费的服务 |

①研发服务 ②合同能源管理服务 ③设计服务 ④广播影视节目(作品)的制作和发行服务 ⑤软件服务 ⑥电路设计及测试服务 ⑦信息系统服务 ⑧业务流程管理服务 ⑨离岸服务外包业务 ⑩转让技术 |

|

其他零税率政策 |

境内单位和个人发生的与香港、澳门、台湾有关的应税行为,除另有规定外,参照上述规定执行 |

【例题9·单选·2018年】境内单位和个人发生的下列跨境应税行为中,适用增值税零税率的是( )。

A.向境外单位转让的完全在境外使用的技术

B.在境外提供的广播影视节目的播映服务

C.无运输工具承运业务的经营者提供的国际运输服务

D.向境外单位提供的完全在境外消费的电信服务

【答案】A

【解析】选项BCD,适用于增值税免税政策,这类题目要完全遵照教材原文来选择。

五、征收率

(一)一般规定

|

适用范围 |

征收率 |

|

①小规模纳税人缴纳增值税(不动产业务除外) |

3% |

|

②一般纳税人采用简易办法缴纳增值税(列举货物和应税服务) |

|

|

③小规模纳税人销售、出租不动产 ④一般纳税人销售、出租营改增前取得的不动产、转让房地产老项目等 |

5% |

(二)1.纳税人销售自己使用过的固定资产或销售旧货

|

|

一般纳税人 |

小规模纳税人 |

|

|

销售自己使用过的固定资产 |

不得抵扣且未抵扣进项税额 |

3%减按2% |

3%减按2% |

|

已经抵扣过进项税额 |

按照适用税率,即正常税率(13%) |

||

|

销售旧货 |

其他旧货 |

3%减按2% |

|

|

二手车 |

减按0.5%征收增值税 应纳税额=含税销售额÷(1+0.5%)×0.5% |

||

上述纳税人销售自己使用过的固定资产、物品和旧货适用按照简易办法依照3%征收率减按2%征收增值税的,按下列公式确定销售额和应纳税额:

销售额=含税销售额÷(1+3%)

应纳税额=销售额×2%

|

【提示】 ①使用过的固定资产,是指自己使用过的,不是指他人使用过的;而旧货不是指自己使用过的旧货,而是从外部购入的二手货物。 ②纳税人销售自己使用过的固定资产,适用简易办法依照3%征收率减按2%征收增值税政策的,可以放弃减税,按照简易办法依照3%征收率缴纳增值税,并可以开具增值税专用发票。(如果适用3%减按2%政策,则不能开专票) |

【例题10·单选·2013年】某副食品商店为增值税小规模纳税人,2013年8月销售副食品取得含税销售额66950元,销售自己使用过的固定资产取得含税销售额17098元。该商店应缴纳的增值税为( )

A.2282元

B.2291.96元

C.2448元

D.2477.88元

【答案】A

【解析】小规模纳税人销售自己使用过的固定资产,减按2%征收率征收增值税。该商店应缴纳的增值税=66950÷(1+3%)×3%+17098÷(1+3%)×2%=1950+332=2282(元)。

【例题11·单选·2021年】某二手车经销公司2021年4月销售其收购的二手车40辆,取得含税销售额120.6万元。该公司当月销售二手车应缴纳增值税(不考虑税收优惠政策)( )。

A.2.34万元

B.3.51万元

C.0.60万元

D.0.59万元

【答案】C

【解析】自2020年5月1日至2023年12月31日,对从事二手车经销业务的纳税人销售其收购的二手车,减按0.5%征收率征收增值税。该公司当月销售二手车应缴纳增值税=120.6÷(1+0.5%)×0.5%=0.6(万元)

【例题12·单选】某服装企业为增值税一般纳税人,2021年8月该企业销售旧设备一台,取得含税收入80.2万元,该设备2017年购进时取得了专票,注明价款162万元,已抵扣进项税额。该企业销售此设备应纳增值税()万元。

A.0

B.1.45

C.2.88

D.9.23

【解析】D

【答案】该销售行为按照适用税率征收增值税。应纳增值税=80.2÷1.13×13%=9.23(万元)

2.其他特殊规定

其他个人出租住房减按1.5%计税,出租非住房按5%计税。

六、增值税的计税方法

(一)一般计税方法

一般纳税人发生应税销售行为适用一般计税方法计税,其计算公式是:

当期应纳增值税税额=当期销项税额-当期进项税额

(二)简易计税方法

小规模纳税人发生应税销售行为适用简易计税方法计税,其计算公式是:

当期应纳增值税额=当期销售额(不含增值税)×征税率

一般纳税人发生财政部和国家税务总局规定的特定应税销售行为,也可以选择适用简易计税方法计税,但是不得抵扣进项税额。其主要包括以下情况:

1.一般纳税人销售特定货物(3%)

|

水电类 |

①县级及县级以下小型水力发电单位生产的自产电力; ②自产自来水 ③自来水公司销售自来水 |

|

砂、土建筑材料类 |

①自产建筑用和生产建筑材料所用的砂、土、石料; ②以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰(不含黏土实心砖、瓦) ③自产的商品混凝土(仅限于以水泥为原料生产的水泥混凝土) |

|

血液、药品类 |

①自己用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品。 ②单采血浆站销售非临床用人体血液。 ③药品经营企业销售生物制品 ④抗癌药品、罕见病药品 |

|

其他类 |

①寄售商店代销寄售物品(包括居民个人寄售的物品在内); ②典当业销售死当物品 |

2.一般纳税人销售服务和不动产租赁、销售(3%、5%)

|

项目 |

具体内容 |

征收率 |

|

交通运输服务 |

公共交通运输服务,包括轮客渡、公交客运、地铁、城市轻轨、出租车、长途客运、班车 |

3% |

|

建筑服务 |

①以清包工方式提供的建筑服务 ②为甲供工程提供的建筑服务 ③为建筑工程老项目提供的建筑服务 ④销售自产机器设备或销售外购机器设备的同时提供安装服务,其安装服务可以按照甲供工程选择适用简易计税方法计税 |

3% |

|

现代服务 |

①电影放映服务、仓储服务、装卸搬运服务、收派服务 ②动漫企业为开发动漫产品提供的动漫脚本编撰、背景设计、动画设计、音效合成、字幕制作等,以及在境内转让动漫版权 |

3% |

|

①提供人力资源外包服务、劳务派遣服务(差额服务) ②出租2016年4月30日前取得的不动产 ③收取试点前开工的一级公路、二级公路、桥、闸通行费 ④2016年4月30日前签订的不动产融资租赁合同,或以2016年4月30日前取得的不动产提供的融资租赁服务 |

5% |

|

|

生活服务 |

文化体育服务 |

3% |

|

销售不动产 |

①销售2016年4月30日前取得的不动产 ②销售自行开发的房地产老项目 |

5% |

【例题13·多选·2017年】增值税一般纳税人发生的下列业务中,可以选择适用简易计税方法的有( )

A.提供装卸搬运服务

B.提供文化体育服务

C.提供公共交通运输服务

D.提供税务咨询服务

【答案】ABC

【解析】增值税一般纳税人提供的装卸搬运服务、文化体育服务、公共交通运输服务,可以选择适用简易计税方法计税。

【例题14·单选·2020年】增值税一般纳税人发生的下列行为中,可以采用简易计税方法计征增值税的是( )

A.销售矿泉水

B.销售沥青混凝土

C.以清包工方式提供建筑服务

D.出租2016年5月1日后取得的不动产

【答案】C

【解析】选项AB,一般纳税人发生特定的应税销售行为,可选择按照简易计税办法依照3%的征收率计算缴纳增值税,如,自产的自来水;自产的商品混凝土(仅限于以水泥为原料生产的水泥混凝土)。

选项D,增值税一般纳税人出租2016年4月30日前取得的不动产,可以选择适用简易计税方法计征增值税。

(三)扣缴计税方法

境外的单位或者个人在境内发生应税行为,在境内未设有经营机构的,以境内代理人为扣缴义务人;在境内没有代理人的,以购买方为扣缴义务人。扣缴义务人的应扣缴额计算公式为:

应扣缴税额=接受方支付的价款÷(1+税率)×税率

【例题15·单选·2014年】某境外母公司为其在我国境内子公司提供担保,收取担保费100万元。该母公司就收取的担保费应在我国缴纳的增值税为( )

A.0

B.3万元

C.5.66万元

D.10万元

【答案】C

【解析】子公司在我国境内,属于在境内提供应税服务,属于增值税征税范围。担保费属于金融服务中的直接收费金融服务,适用6%增值税税率。要注意,这个属于代扣代缴,扣缴义务人的应扣缴税额=接收方支付的价款/(1+税率)×税率,100/(1+6%)×6%=5.66(万元)

阅读列表

-

【每日推送 】2022-06-13 第1章 税法总论

2022/6/13 · 10人已阅

-

【每日推送 】2022-06-01 第十四章 税务行政法制

2022/5/24 · 25人已阅

-

【每日推送 】2022-05-30 第十三章 税收征收管理法

2022/5/24 · 22人已阅

-

【每日推送 】2022-05-29 第十二章 国际税收税务管理实务(3)

2022/5/24 · 15人已阅

-

【每日推送 】2022-05-27 第十二章 国际税收税务管理实务(2)

2022/5/24 · 18人已阅

-

【每日推送 】2022-05-25 第十二章 国际税收税务管理实务(1)

2022/5/24 · 33人已阅

-

【私教】【每日推送 】2022-05-22 第五章 个人所得税(3)

2022/5/17 · 21人已阅