财管:第二章 财务报表分析和财务预测(1)12.17

第二章 财务报表分析和财务预测

一、财务报表分析的方法

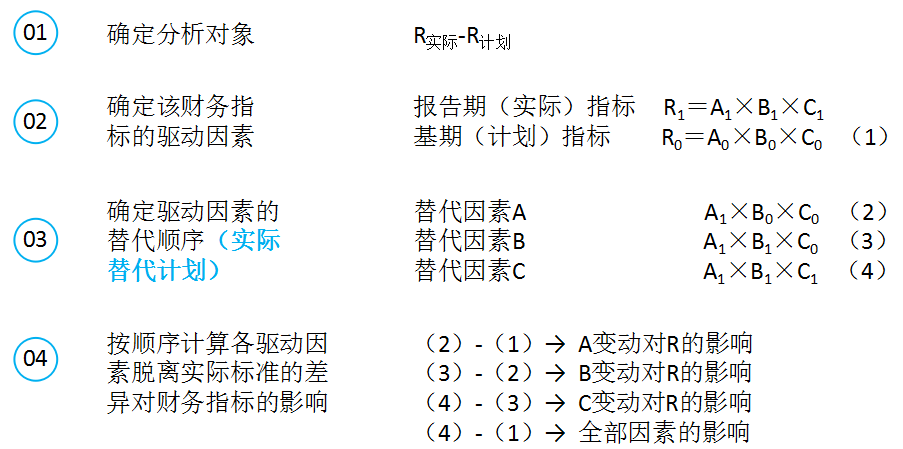

(一)因素分析法

二、财务比率分析

(一)短期偿债能力比率

|

营运资本 |

营运资本=流动资产-流动负债 =(总资产-非流动资产)-(总资产-股东权益-非流动负债) =(股东权益+非流动负债)-非流动资产=长期资本-长期资产 |

|

|

(1)实务中一般不用这种方式来评判短期偿债能力 (2)营运资本为正数,表明长期资本的数额大于长期资产,超出部分被用于流动资产。营运资本的数额越大,财务状况越稳定。 (3)营运资本是绝对数,不便于不同历史时期及不同公司之间比较。 (4)营运资本配置比率=营运资本÷流动资产,显然,该比率越高,公司的财务状况越稳定。 |

||

|

流动比率 |

流动比率=流动资产÷流动负债 (该指标越大,短期偿债能力越强) |

|

|

流动比率= 1÷(1-营运资本配置比率) (1)是相对数,更适合同业比较以及本企业不同历史时期比较。 (2)不同行业的流动比率,通常有明显差异,营业周期越短的行业,合理的流动比率越低。 (3)流动比率有其局限性,流动比率指标假设全部流动资产都可以变为现金并用于偿债,全部流动负债都需要偿还。 |

||

|

速动比率 |

速动比率=速动资产/流动负债 |

|

|

(1)速动资产指可以在较短时期内变现的资产,包括货币资金、交易性金融资产和应收款项等。 非速动资产包括存货、预付账款、一年内到期的非流动资产和其他流动资产等。 ①速动资产=货币资金+交易性金融资产+各种应收款项 ②速动资产=流动资产-存货-预付账款-1年内到期的非流动资产-其他流动资产 (2)非速动资产的变现时间和数量具有较大的不确定性: (3)一般情况下,速动比率越高,表明公司短期偿债能力越强。 (4)影响速动比率可信性的重要因素是应收账款的变现能力。 |

||

|

现金比率 |

现金比率=货币资金÷流动负债 |

|

|

现金流量比率 |

现金流量比率=经营活动现金流量净额÷流动负债 |

|

|

(1)流动负债采用期末数而非平均数,因为实际需要偿还的是期末金额,而非平均金额。 (2)该指标比用可偿债资产计算的比率更具说服力。 |

||

|

表外因素 |

增强短期偿债能力的其他因素 |

(1)可动用的银行授信指标(2)可快速变现的非流动资产 (3)偿债的声誉 |

|

降低短期偿债能力的其他因素 |

与担保有关的或有负债事项 |

|

(二)长期偿债能力比率

|

资产负债率 |

公式 |

资产负债率=总负债/总资产 总资产=流动资产+非流动资产=总负债+股东权益 |

|

说明 |

(1)资产负债率越低,公司偿债能力越强。 (2)资产负债率越低,公司举债能力越强,该指标越高,表明举债越困难。 |

|

|

产权比率和权益乘数 |

公式 |

产权比率=总负债/股东权益 权益乘数=总资产/股东权益=1+产权比率=1/(1-资产负债率) |

|

说明 |

(1)产权比率表明1元股东权益配套的总负债的金额。 (2)权益乘数表明1元股东权益启动的总资产的金额。 |

|

|

长期资本负债率 |

公式 |

长期资本负债率=非流动负债/(非流动负债+股东权益) |

|

说明 |

长期资本负债率是反映公司资本结构的一种形式。 资本结构管理通常使用长期资本结构来衡量。 |

|

|

利息保障倍数 |

公式 |

利息保障倍数=息税前利润/利息支出=(净利润+利息费用+所得税费用)/利息支出 |

|

说明 |

(1)分子的“利息费用”是指计入财务费用的利息费用,分母的“利息支出”包括计入财务费用的利息费用和计入成本的资本化利息。 (2)利息保障倍数越大,利息支付越有保障。 |

|

|

现金流量利息保障倍数 |

公式 |

现金流量利息保障倍数=经营活动现金流量净额/利息支出 |

|

说明 |

(1)该比率表明1元的利息支出有多少倍的经营活动现金流量净额作为支付保障。 (2)该比率比以利润为基础的利息保障倍数更可靠。因为实际用以支付利息的是现金,而不是利润。 |

|

|

现金流量与负债比率 |

公式 |

现金流量与负债比率=经营活动现金流量净额/负债总额×100% |

|

说明 |

(1)该比率表明公司用经营现金流量偿付全部债务的能力。该比率越高,承担债务总额的能力越强。(2)该比率中的负债总额采用期末数而非平均数,因为实际需要偿还的是期末金额,而非平均金额。 |

|

|

表外因素 |

影响长期偿债能力的其他因素有:1、债务担保。2、未决诉讼。 |

|

(三)营运能力比率

|

通用公式 |

ABC周转次数=营业收入/ABC ABC周转天数=365/ABC周转次数=(365×ABC)/营业收入 ABC与收入比=ABC/营业收入 ABC代指应收账款、存货、流动资产等 |

|

|

应收账款周转率 |

(1)应使用赊销额取代营业收入。 (2)在应收账款周转率用于业绩评价时,最好使用多个时点的平均数,以减少这些因素的影响。 (3)如果坏账准备的数额较大,就应进行调整,使用未提取坏账准备的应收账款计算周转天数。 (4)大部分应收票据是销售形成的,应将其纳入应收账款周转次数的计算。 (5)周转天数不一定是越少越好。 (6)应收账款分析应与赊销分析、现金分析联系起来。 |

|

|

存货周转率 |

(1)计算存货周转率时,使用“营业收入”还是“营业成本”作为周转额,要看分析的目的。 ①在短期偿债能力分析中,为评估资产的变现能力,应采用“营业收入”。 ②在分解总资产周转率时,为系统分析各项资产的周转情况,也应使用“营业收入”。 ③如果是为了评估存货管理的业绩,应当使用“营业成本”。 (2)存货周转天数不是越低越好。 (3)应注意应付款项、存货和应收账款(或营业收入)之间的关系。 (4)应关注构成存货的产成品、自制半成品、原材料、在产品和低值易耗品之间的比例关系。 |

|

|

其他营运能力指标 |

流动资产周转率、营运资本周转率、非流动资产周转率 |

|

|

总资产周转率 |

【提示】总资产周转率的驱动因素分析,通常使用的是“资产周转天数”或“资产与收入比”,因为各项资产周转次数之和不等于总资产周转次数,不便于分析各项目变动对总资产周转率的影响。 |

|

(四)盈利能力比率

|

营业净利率 |

营业净利率=净利润/营业收入 |

|

总资产净利率 |

总资产净利率=净利润/总资产 =净利润/营业收入×营业收入/总资产 =营业净利率×总资产周转次数 |

|

(1)总资产净利率是公司盈利能力的关键。 (2)总资产净利率的驱动因素是营业净利率和总资产周转次数。 |

|

|

权益净利率 |

权益净利率=净利润/股东权益 |

(五)市价比率

|

市盈率 |

公式 |

市盈率=每股市价/每股收益 |

|

说明 |

(1)对仅有普通股的公司而言,每股收益的计算如下: 每股收益=普通股股东净利润/流通在外普通股加权平均数 (2)如果公司还有优先股,则计算公式为: 每股收益=(净利润-优先股股利)/流通在外普通股加权平均股数 |

|

|

市净率 |

公式 |

市净率=每股市价/每股净资产 |

|

说明 |

既有优先股又有普通股的公司,通常只为普通股计算净资产。在这种情况下,普通股每股净资产的计算如下: 每股净资产=(股东权益总额-优先股权益)/流通在外普通股股数 其中,优先股权益=优先股清算价值+拖欠的股利 |

|

|

市销率 |

公式 |

市销率=每股市价/每股营业收入 |

|

说明 |

每股营业收入=营业收入/流通在外普通股加权平均股数 |

-

打卡

-

已阅,加强巩固

-

打卡

打卡 -

518打卡

-

5.18打卡

-

阅读

-

1、因素分析法“实际减去计划

2、财务比率分析法

3、短期偿债能力指标:流动比率,速动比率,营运资本配置率、现金比率、现金流量比率。主要集中在流动、速动比率上。

4、长期偿债能力指标:资产负债率、权益乘数、产权比率、长期资本负债率、利息保障倍数、现金流量利息保障倍数、经营性现金流量与负债比率,考点集中在利息保障倍数的利息费用上。

5、营运能力:次数。天数,考点存货周转率和应收账款周转率

6、盈利能力:营业净利率、资产净利率、权益净利率

7、市价比率:市净率、市销率、市盈率

8、杜邦分析法

-

打卡

-

复习

-

打卡

打卡 -

打卡

-

打卡早读

-

补课

-

20210522打卡

-

学习

阅读列表

-

财务管理:第十章 长期筹资

2021/6/08 · 469人已阅

-

财务管理:第七章 期权价值评估

2021/6/08 · 849人已阅

-

财务管理:第三章 价值评估基础

2021/5/17 · 850人已阅

-

财管:第二章 财务报表分析和财务预测(2)12.19

2021/5/17 · 1239人已阅

-

财管:第二章 财务报表分析和财务预测(1)12.17

2021/5/17 · 1533人已阅

-

22.财务管理:第十四章 标准成本法

2021/5/08 · 836人已阅

-

18.财务管理:第十一章 股利分配、股票分割与股票回购

2021/5/07 · 663人已阅