18.财务管理:第十一章 股利分配、股票分割与股票回购

第十一章 股利分配、股票分割与股票回购

一、股利理论与股利政策

1.股利无关论

(1)投资者并不关心公司股利的分配,是否分配股利对股东的财富和公司价值没有影响。

(2)股利政策与股价无关,公司的股利政策不会影响股票的市价(公司价值)。

2.股利相关论

|

理论种类 |

基本观点 |

|

|

税差理论 (交易成本) |

现金股利税和资本利得税有差异时,将使股东在继续持有股票以期取得预期资本利得与立即实现股利收益之间进行权衡。 |

|

|

(1)不考虑股票交易成本(低现金股利政策) (2)考虑股票交易成本(高现金股利政策) |

||

|

客户效应理论(收入) |

处于不同税负等级的投资者,对公司股利政策的偏好也不同。 |

|

|

(1)收入高的投资者(低现金股利) (2)收入低的及享有税收优惠的养老基金投资者(高现金股利) |

||

|

“一鸟在手”理论 |

该理论强调为了实现股东价值最大化的目标,企业应实行高股利分配率的股利政策。 |

|

|

代理理论 (代理成本) |

债权人希望低股利政策 |

股东与债权人之间的代理冲突 |

|

股东希望高股利政策 |

经理人员与股东之间的代理冲突 |

|

|

中小股东希望高股利政策 |

控股股东与中小股东之间的代理冲突 |

|

|

信号理论 (信号传递) |

由于公司管理者与投资者之间存在信息不对称,公司可以通过股利政策向市场传递关于公司未来盈利能力的信息,股利政策会影响公司股价。 |

|

|

公司“提高股利” |

是公司管理者向市场传递“盈利好”的信号,引起股票价值上涨 |

|

|

公司“降低股利” |

是公司管理者向市场传递“盈利差”的信号,引起股票价值下降 |

|

3.股利政策类型

|

政策类型 |

特点 |

|

|

剩余股利政策 |

保持理想资本结构,使加权平均资本成本最低。 注意:分配的基数是当年的税后利润,这里不考虑以前的未分配利润和需要提取的盈余公积。 |

|

|

固定股利或稳定增长股利政策 |

优点 |

(1)可以消除投资者内心的不确定性; (2)有利于投资者安排股利收入和支出,特别是那些对股利有着很高依赖性的股东。 |

|

缺点 |

股利支付与盈余相脱节。当盈余较低时,会导致资金短缺,也不能保持较低的资本成本。 |

|

|

固定股利支付率政策 |

优点 |

股利与公司盈余紧密配合,体现多盈多分、少盈少分、无盈不分。 |

|

缺点 |

各年股利变动较大,极易造成公司不稳定的感觉,不利于稳定股价。 |

|

|

低正常股利加额外股利政策 |

(1)使公司具有较大的灵活性。增强股东信心,利于稳定股价。 (2)使依靠股利度日的股东每年可以得到稳定的股利,从而吸引这部分股东。 |

|

|

【例题1·单选题】下列关于股利分配政策的说法中,错误的是()。(2012年) A.采用剩余股利分配政策,可以保持理想的资本结构,使加权平均资本成本最低 B.采用固定股利支付率分配政策,可以使股利和公司盈余紧密配合,但不利于稳定股票价格 C.采用固定股利分配政策,当盈余较低时,容易导致公司资金短缺,增加公司风险 D.采用低正常股利加额外股利政策,股利和盈余不匹配,不利于增强股东对公司的信心 【答案】D 【解析】采用低正常股利加额外股利政策,当公司可分配利润较少时,可维持设定的较低但正常的股利,股东不会有股利跌落感;而当可分配利润较多时,可适度增发股利,把部分利益分配给股东,使他们增强对公司的信心,这有利于稳定股票价格。 |

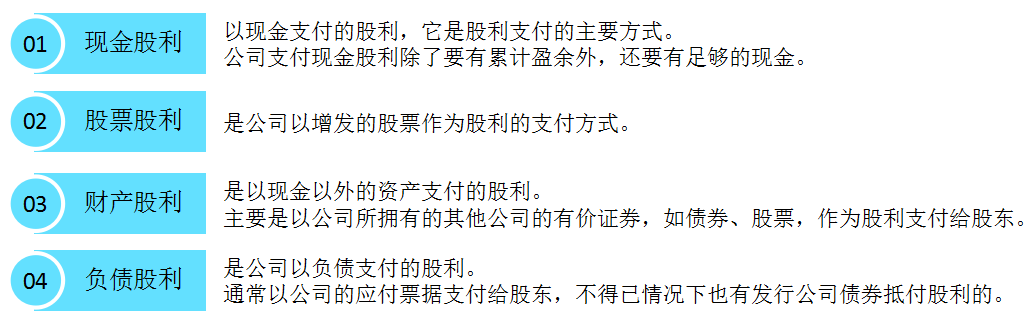

二、股利的种类、支付程序与分配方案

1.股利种类及其特点

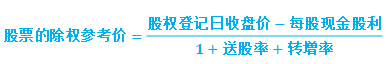

在除权(除息)日,上市公司发放现金股利、股票股利以及资本公积转增资本后,

|

【例题2·单选题】甲上市公司2013年度的利润分配方案是每10股派发现金股利12元,预计公司股利可以10%的速度稳定增长,股东要求的收益率为12%。于股权登记日,甲公司股票的预期价格为()元。(2014年) A.60 B.61.2 C.66 D.67.2 【答案】D 【解析】这里一定要注意题目要求的是股权登记日的价格,股权登记日的在册股东有权分取股利。其股票价格包含着股利,会高于除息日的股票价格,股权登记日的股票价格=除息日的股票价格+股利=[1.2×(1+10%)/(12%-10%)]+1.2=67.2(元)。 |

三、股票分割和股票回购

1.股票分割

股票分割时,发行在外的股数增加,使得每股面额降低,每股盈余下降;但公司价值不变,股东权益总额、以及股东权益内部各项目相互间的比例也不会改变。

对于股东来讲,股票分割后各股东持有的股数增加,但持股比例不变,持有股票的总价值不变。

股票分割后,如果净利润不变,市盈率也不变,那每股市价下降。

|

【例题3·单选题】实施股票分割和股票股利产生的效果相似,它们都会( )。(2017年) A.降低股票每股面值 B.降低股票每股价格 C.减少股东权益总额 D.改变股东权益结构 【答案】B 【解析】实施股票股利和股票分割,都会导致普通股股数增加,进而降低股票每股市价。发放股票股利不会降低股票每股面值,实施股票股利和股票分割都不会减少股东权益总额,实施股票分割不会改变股东权益结构。 |

2.股票回购

公司回顾股票,使流通在外的股份减少,每股股利增加,从而使股价上升,股东因此能获得资本利得。因此可以将股票回购看作是一种现金股利的替代方式。

总结比较:

|

|

财务影响 |

资本结构是否变化 |

|

现金股利 |

(1)资产和股东权益同时减少; (2)引起现金流出。 |

资产负债率提高,即财务杠杆提高。 |

|

股票股利 |

(1)资产、负债和股东权益总额不变; (2)股东权益内部结构变化; (3)由于股数增加,每股收益、每股净资产、每股价格降低; (4)每股面值不变,每位股东的股东财富不变。 |

资产负债率不变,即财务杠杆不变。但权益资本内部构成发生变化。 |

|

股票分割 |

(1)资产、负债和股东权益总额不变; (2)股东权益内部结构不变; (3)由于股数增加,每股收益、每股净资产和每股价格降低; (4)每股面值发生变化;但每位股东享有的股东财富不变。 |

资产负债率不变,即财务杠杆不变。同时权益资本内部构成也不发生变化。 |

|

股票回购 |

(1)资产和股东权益同时减少; (2)引起现金流出; (3)股数减少,每股收益和每股价格提高。 |

资产负债率提高,即财务杠杆提高。 |

阅读列表

-

财务管理:第十章 长期筹资

2021/6/08 · 469人已阅

-

财务管理:第七章 期权价值评估

2021/6/08 · 849人已阅

-

财务管理:第三章 价值评估基础

2021/5/17 · 850人已阅

-

财管:第二章 财务报表分析和财务预测(2)12.19

2021/5/17 · 1239人已阅

-

财管:第二章 财务报表分析和财务预测(1)12.17

2021/5/17 · 1533人已阅

-

22.财务管理:第十四章 标准成本法

2021/5/08 · 836人已阅

-

18.财务管理:第十一章 股利分配、股票分割与股票回购

2021/5/07 · 663人已阅