每日推送-税务师税法二 第7章 契税

第七章 契税

本章框架:

考点1:征税范围

【考察频次】5次

【考察方式】哪些情形需要缴纳契税

【知识精华】

契税的征税对象是中华人民共和国境内转移土地、房屋权属。

|

国有土地使用权出让 |

国有土地使用权出让,受让者应向国家缴纳出让金,以出让金为依据计算缴纳契税。不得因减免土地出让金而减免契税。 |

|

|

土地使用权转让 |

土地使用权的转让是指土地使用者以出售、赠与、交换或者其他方式将土地使用权转移给其他单位和个人的行为。土地使用权的转让不包括农村集体土地承包经营权的转移。 转让、抵押或置换土地取得了经济利益的,征税。 |

|

|

房屋买卖 |

以房屋抵债或实物交换房屋 |

视同房屋买卖,产权承受方按房屋现值缴纳契税; |

|

以房产作投资、入股 |

(1)视同房屋买卖,产权承受方需要缴纳契税; (2)以自有房产投入本人独资经营的企业,由于其实本质上并没有转移权属,所以免纳契税。 |

|

|

买房拆料或翻建新房 |

照章征收契税 |

|

|

房屋赠与 |

受赠人全额征收契税。 |

|

|

继承 |

法定继承人(包括配偶、子女、父母、兄弟姐妹、祖父母、外祖父母)继承免征契税,遗赠受赠人要征收契税。 |

|

|

房屋交换 |

房屋产权相互交换,双方交换价值相等,免纳契税,办理免征契税手续。 其价值不相等的,按超出部分由支付差价方缴纳契税。 |

|

|

房屋附属设施等有关契税政策 |

1)附属设施所有权转移,征税; 2)分期付款,按合同总价款计征。 |

|

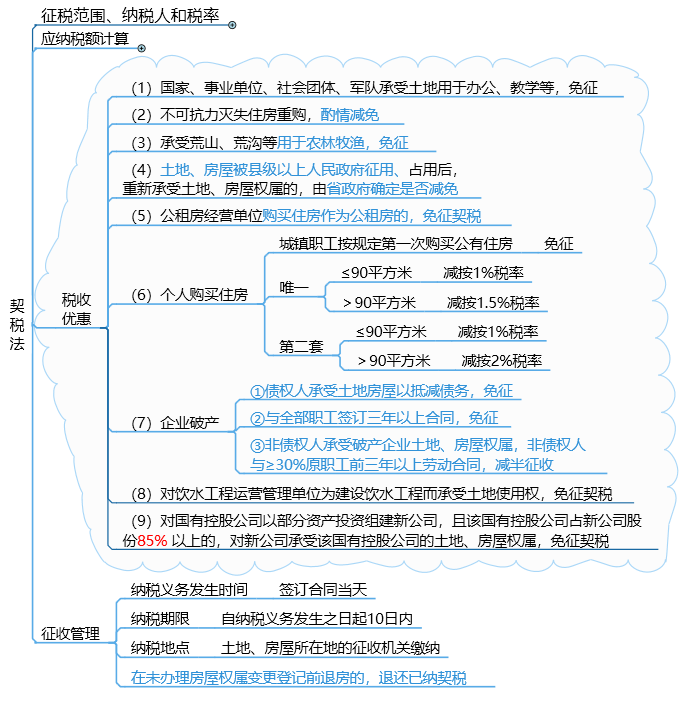

考点2:税收优惠

【考察频次】3次

【考察方式】契税的减免

【知识精华】

一、契税减免基本规定

1、国家机关、事业单位、社会团体、军事单位承受土体、房屋用于办公、教学、医疗、科研和军事设施的,免征契税(除了看单位性质,还要看用途)。

2、城镇职工按规定第一次购买公有住房,免征契税。

3、因不可抗力灭失住房而重新购买住房的,酌情减免。

4、土地房屋被县级人民政府征用、占用后,重新承受土地、房屋权属的,由省级人民政府确定是否减免。

5、承受荒山、荒沟、荒丘、荒滩土地使用权,并用于农、林、牧、渔业生产的,免征契税。

6、外国驻华使馆、领馆免税。

7、对国有控股公司以部分资产投资组建新公司,且该国有控股公司占新公司股份85% 以上的,对新公司承受该国有控股公司的土地、房屋权属免征契税。

二、财政部规定其他减征、免征契税项目

1.售后回租方式进行融资等有关契税政策

|

情形 |

|

契税政策 |

|

|

金融租赁公司开展售后回租业务 |

承受承租人房屋、土地权属的 |

照章征税 |

|

|

售后回租合同期满,承租人回购原房屋、土地权属的 |

免征契税 |

||

|

招拍挂方式出让国有土地使用权 |

纳税人为最终与土地管理部门签订出让合同的土地使用权承受人 |

||

|

居民房屋被征收 |

货币补偿用以重新购置房屋 |

购房成交价格不超过货币补偿的 |

新购房屋免征契税 |

|

购房成交价格超过货币补偿的 |

差价部分按规定征收契税 |

||

|

选择房屋产权调换 |

不缴纳房屋产权调换差价 |

新换房屋免征契税 |

|

|

缴纳房屋产权调换差价的 |

差价部分按规定征收契税 |

||

|

企业承受土地使用权用于房地产开发,并在该土地上代政府建设保障性住房 |

计税价格为取得全部土地使用权的成交价格 |

||

|

个体工商户的经营者将其个人名下的房屋、土地权属转移至个体工商户名下(或相反) (合伙企业的合伙人和合伙企业之间与之相同) |

免征契税 |

||

|

单位、个人以房屋、土地以外的资产增资 |

房屋、土地权属不发生转移,不征收契税 |

||

2.对国家石油储备基地第一期项目建设过程中涉及的契税予以免征。

3.个人购买家庭(成员包括购房人、配偶以及未成年子女)住房

|

个人购买住房的情形 |

契税优惠政策 |

|

|

家庭唯一住房 |

90平方米及以上 |

减按1.5% |

|

90平方米及以下 |

减按1% |

|

|

家庭第二套改善性住房 |

90平方米及以下 |

|

|

90平方米以上 |

减按2% |

|

4.在婚姻关系存续期间,房屋、土地权属原归夫妻一方所有,变更为夫妻双方共有或另一方所有的,或者房屋、土地权属原归夫妻双方共有,变更为其中一方所有的,或者房屋、土地权属原归夫妻双方共有,双方约定、变更共有份额的,免征契税。

5.已缴纳契税的购房者,权属变更前退房的,退税,变更后退房的,不退税。

6.公租房经管单位购买住房作为公租房的,免契税。

7.对经营管理单位回购已分配的改造安置住房继续作为改造安置房源的,免征契税。

8.自2019年6月1日至2025年12月31日,为社区提供养老、托育、家政等服务的机构,承受房屋、土地用于提供社区养老、托育、家政服务的,免征契税。【新增】

9.自2019年1月1日至2020年12月31日,对饮水工程运营管理单位为建设饮水工程而承受土地使用权,免征契税。

三、契税优惠的特殊规定

|

特殊行为 |

具体情况 |

契税政策 |

|

企业改制 |

非公司制企业改制为有限责任公司或股份有限公司,有限责任公司变更为股份有限公司,股份有限公司变更为有限责任公司,原企业投资主体存续并在改制(变更)后的公司中所持股权(股份)比例超过75%,且改制(变更)后公司承继原企业权利、义务的,对改制后(变更)后公司承受原企业土地、权属。 |

免征 |

|

事业单位改制 |

事业单位按照国家规定改制为企业,原投资主体存续并在改制后企业中出资(股权、股份)比例超过50%的,对改制后企业承受原事业单位土地、房屋权属。 |

免征 |

|

企业合并 |

合并的企业承受各方的土地、房屋权属的。 |

免征 |

|

企业分立 |

分设为两个或两个以上投资主体相同的企业,对分立后公司承受原土地、房屋权属的。 |

免征 |

|

债权转股权 |

经国务院批准实施债权转股权的企业,对债权转股权后新设立的公司承受原企业的土地、房屋权属。 |

免征 |

|

资产划转 |

对承受县级以上人民政府或国有资产监督管理部门按规定进行行政性调整、划转国有土地、房屋权属的单位。 |

免征 |

|

同一投资主体内部所属企业之间土地、房屋权属的划转; 母公司以土地、房屋权属向其全资子公司增资,视同划转,免征契税。 |

||

|

企业破产 |

债权人(包括破产企业职工)承受破产企业土地、房屋权属以抵偿债务的 |

免征 |

|

非债权人承受破产企业土地、房屋权属,与原企业30%以上职工签订服务年限不少于3年的劳动用工合同的。 |

减半征收 |

|

|

非债权人承受破产企业土地、房屋权属,与原企业全部职工签订服务年限不少于3年的劳动用工合同的。 |

免征 |

|

|

公司股权 (股份)转让 |

在股权(股份)转让中,单位、个人承受公司股权(股份),公司土地、房屋权属不发生转移。 |

不征收 契税 |

考点3:应纳税额的计算

【考察频次】3次

【考察方式】计算需要缴纳的契税

【知识精华】

应纳税额=计税依据×税率

转移土地、房屋权属以外汇结算的,按照纳税人义务发生之日中国人民银行公布的人民币市场汇率中间价,折合人民币计算。

考点4:征收管理

【考察频次】4次

【考察方式】纳税义务发生时间 契税的征收管理

【知识精华】

1.纳税义务发生时间:纳税人签订土地、房屋权属转移合同的当天

2.纳税期限:自纳税义务发生之日起10日内

3.纳税地点:土地、房屋所在地的征收机关

阅读列表

-

2021税务师税法二每日推送:第七章 契税

2021/7/06 · 49人已阅

-

2021税务师税法二每日推送:第六章 车船税

2021/7/05 · 60人已阅

-

2021税务师税法二每日推送:第五章 房产税

2021/7/03 · 59人已阅

-

2021税务师税法二每日推送:第四章 印花税

2021/7/02 · 62人已阅

-

2021税务师税法二每日推送:第二章 个人所得税

2021/6/28 · 53人已阅

-

2021税务师税法二每日推送:第一章 企业所得税

2021/6/19 · 63人已阅

-

每日推送-税务师税法二 税法二税率总结

2020/9/28 · 75人已阅