财管 DAY5(价值评估基础)

第三章 价值评估基础

一、利率

(一)利率期限结构

|

【例题1·单选题】下列关于利率期限结构的表述中,属于无偏预期理论观点的是( )。(2017) A. 不同到期期限的债券无法相互替代 B. 到期期限不同的各种债券的利率取决于该债券的供给与需求 C. 长期债券即期利率是短期债券预期利率的函数 D. 长期债券的利率等于长期债券到期之前预期短期利率的平均值与随债券供求状况变动而变动的流动性溢价之和 【答案】C 【解析】无偏预期理论提出的命题是: 长期债券即期利率是短期债券预期利率的函数。选项AB属于市场分割理论。选项D属于流动性溢价理论。 |

二、货币时间价值

(一)报价利率、计息期利率和有效年利率

|

【例题2·单选题】甲公司平价发行5年期的公司债券,债券票面利率为10%,每半年付息一次,到期一次偿还本金。该债券的有效年利率是( )。(2013) A.10% B.10.25% C.10.5% D.9.5% 【答案】B 【解析】有效年利率=(1+10%/2)2-1=10.25% |

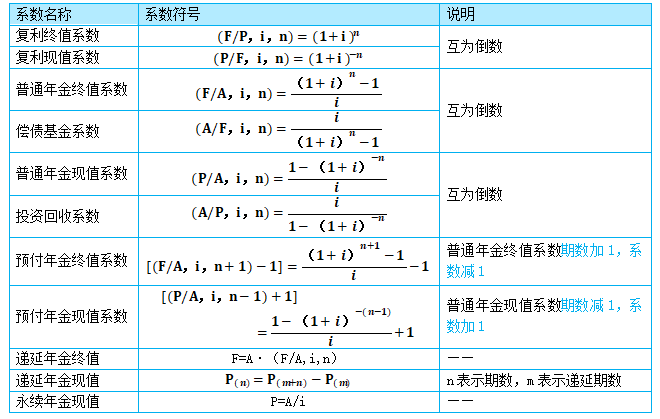

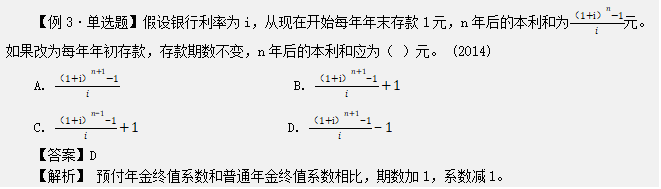

(二)系数表和关系

三、风险和报酬

- 单项投资的风险评价指标

1.方差,预期值相同时,方差越大,风险越大;

2.标准差,预期值相同时标准差越大,风险越大;

3.变异系数=标准差/均值,变异系数越大,风险越大。

(二)投资组合的风险和报酬

1.相关系数

|

相关程度 |

相关系数(r) |

对投资组合风险的影响 |

|

完全正相关 |

1 |

表示一种证券报酬率的增长总是与另一种证券报酬率的增长成比例,反之亦然。 |

|

完全负相关 |

-1 |

表示一种证券报酬率的增长总是与另一种证券报酬率的减少成比例,反之亦然。 |

|

不具有相关性 |

0 |

缺乏相关性,每种证券的报酬率相对于另外的证券报酬率独立变动。 |

|

非完全正相关、非完全负相关 |

(-1,1) |

一般而言,多数证券的报酬率趋于同向变动,因此两种证券之间的相关系数多为小于1的正值。 |

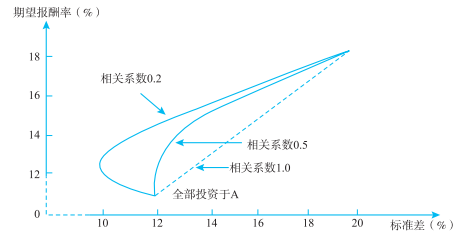

2.相关系数的影响

表:不同相关系数对比

|

|

r=0.2 |

r=0.5 |

|

拐点(左侧凸出的点) |

有 |

无 |

|

无效集 |

有 拐点至全部投资于A的点的曲线 |

无 整条机会集曲线都是有效集 |

|

最小方差组合 |

拐点的投资组合 |

全部投资于A的组合 |

|

分散化效应 |

相关系数越小,曲线弯曲程度越大,分散化效应越强 |

相关系数越大,曲线弯曲程度越小,分散化效应越弱 |

注意:分散化投资不一定导致机会集曲线向左侧凸出,它取决于相关系数的大小。

|

【例题4·单选题】下列关于两种证券组合的机会集曲线的说法中,正确的是()。(2013年) A.曲线上报酬率最低点是最小方差组合点 B.两种证券报酬率的相关系数越大,曲线弯曲程度越小 C.两种证券报酬率的标准差越接近,曲线弯曲程度越小 D.曲线上的点均为有效组合 【答案】B 【解析】A选项:如果相关系数很小,曲线存在拐点,曲线上最左端的拐点才是最小方差组合,A描述错误;C选项:曲线弯曲程度与两种证券的相关系数有关,与标准差无关,C选项错误;D选项:错误,如果相关系数很小,曲线存在拐点,在拐点下方的投资组合是无效组合,D选项错误。 |

|

【例题5·多选题】市场上有两种有风险证券X和Y,下列情况下,两种证券组成的投资组合风险低于二者加权平均风险的有( )。(2016) A. X和Y期望报酬率的相关系数是0 B. X和Y期望报酬率的相关系数是-1 C. X和Y期望报酬率的相关系数是0.5 D. X和Y期望报酬率的相关系数是1 【答案】ABC 【解析】相关系数的值总是在-1至+1之间,只要两种证券期望报酬率的相关系数小于1,证券组合风险就小于各证券风险的加权平均数。当相关系数为 1 时,两种证券的投资组合的风险等于二者的加权平均数。 |

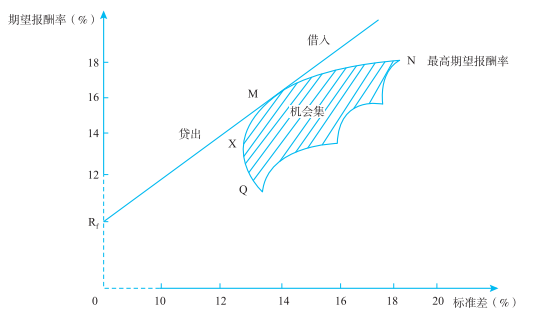

(三)资本市场线

资本市场线是沿着投资组合的有效边界,由风险资产和无风险资产构成的投资组合。

图 资本市场线:最佳组合的选择

总期望报酬率=Q×风险组合的期望报酬率+(1-Q)×无风险利率

总标准差=Q×风险组合标准差

其中:Q代表投资者投资于风险组合M的资金占自有资本总额的比例;

1-Q代表投资于无风险资产的比例。

(1)切点M是市场均衡点,它代表唯一最有效的风险资产组合,它是所有证券以各自的总市场价值为权数的加权平均组合。

(2)资本市场线揭示出持有不同比例的无风险资产和市场组合情况下风险与期望报酬率的权衡关系。直线截距表示无风险利率,斜率代表风险的市场价值。

(3)个人的效用偏好与最佳风险资产组合相独立(或相分离)。投资者个人对风险的态度只影响借入或贷出的资金量,而不影响最佳风险资产组合。因为存在无风险资产并可按无风险利率自由借贷时,市场组合优于所有其他组合。

|

【例题6·单选题】证券市场组合的期望报酬率是16%,甲投资人以自有资金100万元和按6%的无风险利率借入的资金40万元进行证券投资,甲投资人的期望报酬率是()。(2014年) A.20% B.18% C.19% D.22.4% 【答案】A 【解析】总期望报酬率=16%×140/100+(1-140/100)×6%=20% |

|

【例题7·单选题】当存在无风险资产并可按无风险报酬率借贷时,下列关于最有效风险资产组合的说法中正确的是( )。(2017) A.最有效风险资产组合是投资者根据自己风险偏好确定的组合 B.最有效风险资产组合是风险资产机会集上最小方差点对应的组合 C.最有效风险资产组合是风险资产机会集上最高期望报酬率点对应的组合 D.最有效风险资产组合是所有风险资产以各自的总市场价值为权数的组合 【答案】D 【解析】当存在无风险资产并可按无风险报酬率借贷时,最有效的风险资产组合是从无风险资产的报酬率开始,做有效边界的切线得到的切点M所代表的组合,它是所有证券以各自的总市场价值为权数的加权平均组合,我们将其定义为“市场组合”。 |

(四)风险类别

风险分为系统风险和非系统风险。

(1)无法分散掉的是系统风险,可以分散掉的风险是非系统风险(可以通过投资多样化分散掉)。

(2)资产的风险可以用标准差计量。标准差说的是整体风险。

(3)投资组合不能消除系统风险。

(五)证券市场线(资本资产定价模型)

单一证券的系统风险可由β系数来度量,而其风险与收益之间的关系由证券市场线来描述。

证券市场线:Ri=Rf+β(Rm-Rf)

1.证券市场线的主要含义

(1)纵轴为必要报酬率,横轴是以β值表示的风险。

(2)证券市场线的斜率表示经济系统中风险厌恶感的程度。投资者对风险厌恶感越强,证券市场线的斜率越大(斜率上升),风险资产的必要报酬率越高。

(3)投资者必要报酬率不仅取决于市场风险,还取决于无风险利率(证券市场线的截距)和市场风险补偿程度(证券市场线的斜率)。预计通货膨胀提高时,无风险利率会提高,导致证券市场线的向上平移。风险厌恶感的加强,会提高证券市场线的斜率。

(4)证券市场线斜率取决于全体投资者的风险回避态度,如果大家都愿意冒险,风险就得到很好的分散,风险程度就小,风险报酬率就低,证券市场线斜率就小,证券市场线就越平缓;如果大家都不愿意冒险,风险就得不到很好的分散,风险程度就大,风险报酬率就高,证券市场线斜率就大,证券市场线就越陡。

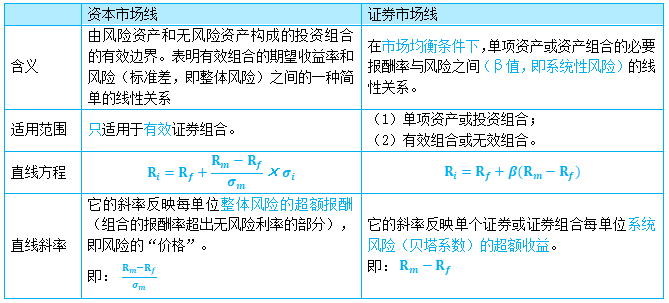

2.资本市场线和证券市场线的比较

|

【例题8·单选题】下列关于证券市场线的说法中,正确的有( )。(2016) A.无风险报酬率越大,证券市场线在纵轴的截距越大 B.证券市场线描述了由风险资产和无风险资产构成的投资组合的有效边界 C.投资者对风险的厌恶感越强,证券市场线的斜率越大 D.预计通货率提高时,证券市场线向上平移 【答案】ACD 【解析】单一证券风险与收益之间的关系可以由证券市场线来描述,证券市场线:Ri=Rf+β(Rm-Rf)。证券市场线的斜率是市场风险溢价,受投资者对风险态度的影响,投资者对风险的厌恶感越强,证券市场线的斜率越大,选项C正确;截距是无风险报酬率,受通货膨胀和纯粹利率的影响,因此选项AD正确;资本市场线描述了由风险资产和无风险资产构成的投资组合的有效边界,B选项错误。 |

阅读列表

-

财管 DAY15(产品成本计算)

2019/8/27 · 66人已阅

-

25.财务管理:第十八章 全面预算(08.27)

2019/8/27 · 515人已阅

-

财管 每日一练 DAY14

2019/8/26 · 79人已阅

-

财管 DAY14(营运资本管理)

2019/8/26 · 74人已阅

-

财管 每日一练 DAY13

2019/8/26 · 73人已阅

-

财管 DAY13(股利分配、股票分割与股票回购)

2019/8/26 · 78人已阅

-

财管 每日一练 DAY12

2019/8/26 · 61人已阅