7.财务管理:第四章 资本成本2(07.26)

第四章 资本成本

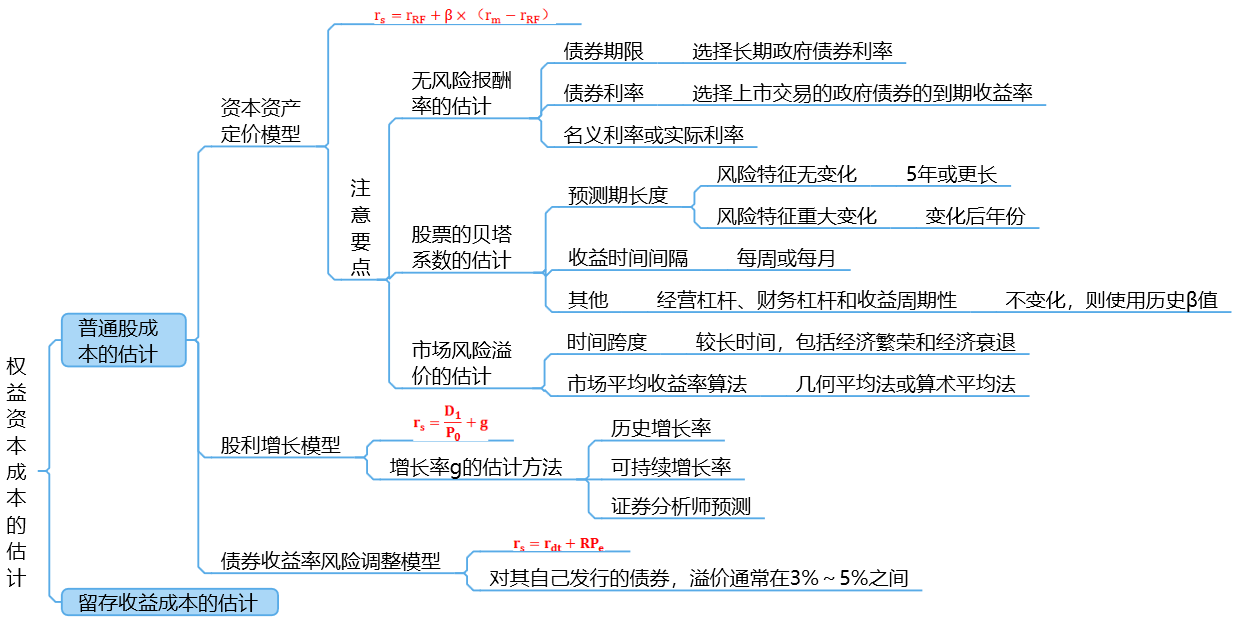

三、普通股资本成本的估计

【计算分析题常考点】

当需要计算普通股成本时,主要考虑三种方法。资本资产定价模型、股利增长模型和债券收益率风险调整模型。

当题目给出无风险利率、贝塔值和市场平均收益率等时,首先考虑使用资本资产定价模型。

当题目给出股利、增长率、市价等时,首先考虑使用股利增长模型。

当题目给出自己发行债券的收益率时,考虑使用债券收益率风险调整模型。

【tips】

注意每个指标选取时的注意事项。

注意发行费用的影响。

(一)资本资产定价模型(CAPM模型)

基本公式:rs=rRF+β×(rm-rRF)

|

项目 |

主要要点 |

说明 |

|

无风险利率估计 |

债券期限 |

选择长期政府债券的利率比较适宜 |

|

债券利率 |

应当选择上市交易的政府债券的到期收益率作为无风险收益率的代表。 |

|

|

名义利率或实际利率 |

1+名义利率=(1+实际利率)×(1+通货膨胀率) 决策原则:折现率要与现金流一致,即含有通胀的现金流量要使用含有通胀的折现率进行折现,实际的现金流量要使用实际的折现率进行折现。 |

|

|

股票β值的估计 |

预测期间的长度 |

风险特征无重大变化时,可以采用5年或更长的预测期长度; 风险特征发生重大变化,应当使用变化后的年份作为预测期长度 |

|

收益计算的时间间隔 |

一般被广泛应用的是使用每周或每月的报酬率。 |

|

|

其他 |

影响β值的关键驱动因素只有两个:经营风险和财务风险。如果公司在这两方面没有显著改变,则可以用历史的β值估计股权成本 |

|

|

市场风险溢价的估计 |

时间跨度 |

选择较长的时间跨度,既包括经济繁荣时期,也包括经济衰退时期。 |

|

市场平均收益率算法 |

几何平均法或算术平均法 |

|

【例题6·多选题】资本资产定价模型是估计权益成本的一种方法。下列关于资本资产定价模型参数估计的说法中,正确的有()。(2012年) A.估计无风险利率时,通常可以使用上市交易的政府长期债券的票面利率 B.估计贝塔值时,使用较长年限数据计算出的结果比使用较短年限数据计算出的结果更可靠 C.估计市场风险溢价时,使用较长年限数据计算出的结果比使用较短年限数据计算出的结果更可靠 D.预测未来资本成本时,如果公司未来的业务将发生重大变化,则不能用公司自身的历史数据估计贝塔值 【答案】CD 【解析】估计无风险利率时,通常可以使用上市交易的政府长期债券的到期收益率而不是票面利率,选项A错误;估计贝塔值时,公司风险特征无重大变化时,可以采用5年或更长的预测期长度;如果公司风险特征发生重大变化,应当使用变化后的年份作为预测期长度。选项B错误,选项D正确。估计市场风险溢价时,使用较长年限数据计算出的结果比使用较短年限数据计算出的结果更可靠。选项C正确。 |

|

【例题7·单选题】下列关于“运用资本资产定价模型估计权益成本”的表述中,错误的是()。(2010年) A.通货膨胀率较低时,可选择上市交易的政府长期债券的到期收益率作为无风险利率 B.公司三年前发行了较大规模的公司债券,估计β系数时应使用发行债券日之后的交易数据计算 C.金融危机导致过去两年证券市场萧条,估计市场风险溢价时应剔除这两年的数据 D.为了更好地预测长期平均风险溢价,估计市场风险溢价时应使用权益市场的几何平均收益率 【答案】C 【解析】由于股票收益率非常复杂多变,影响因素很多,因此较短的期间所提供的风险溢价比较极端,无法反映平均水平,因此应选择较长的时间跨度,既要包括经济繁荣时期,也包括经济衰退时期。选项C错误。 |

|

【例题8·多选题】采用实体现金流量模型进行企业价值评估时,为了计算资本成本,无风险利率需要使用实际利率的情况有( )。(2018年) A.β系数较大 B.预测周期特别长 C.市场风险溢价较高 D.存在恶性通货膨胀 【答案】BD 【解析】实务中,一般情况下使用含通胀的名义货币编制预计财务报表并确定现金流量,与此同时,使用含通胀的无风险报酬率计算资本成本。只有在以下两种情况下,才使用实际的利率计算资本成本:(1)存在恶性的通货膨胀(通货膨胀率已经达到两位数)时,最好使用排除通货膨胀的实际现金流量和实际利率;选项D正确。(2)预测周期特别长。选项B正确。 |

(二)股利增长模型

股利增长模型假设收益(即股利)是以固定的年增长率递增的,所以股权资本成本的计算公式:

增长率g的估计方法

|

历史增长率 |

根据过去的股利支付数据估计未来的股利增长率。 |

|

可持续增长率 |

适用条件:未来不增发新股(或股票回购),保持当前的经营效率和财务政策(利润留存率)不变;新投资的权益净利率等于当前期望报酬率。 股利增长率=可持续增长率=期初权益预期净利率×预计利润留存率 |

|

采用证券分析师的预测 |

证券服务机构的分析师会经常发布大多数上市公司的增长率预测值。 |

|

【例题9·多选题】甲公司是一家稳定发展的制造业企业,经营效率和财务政策在过去十年保持稳定且预计未来继续保持不变,未来不打算增发或回购股票,公司现拟用股利增长模型估计普通股资本成本。下列各项中,可作为股利增长率的有( )。 (2017年) A.甲公司可持续增长率 B.甲公司历史股价增长率 C.甲公司内含增长率 D.甲公司历史股利增长率 【答案】AD 【解析】股利增长模型下,股利增长率的估计方法有历史增长率、可持续增长率与采用证券分析师的预测。甲公司经营效率和财务政策预计未来继续保持不变,未来不打算增发或回购股票,因此可以釆用可持续增长率估计股利增长率;经营效率和财务政策过去十年保持稳定,且预计未来继续保持不变,未来不打算增发或回购股票,所以,未来的可持续增长率=历史的可持续增长率=历史的股利增长率,因此可以采用历史股利增长率估计股利增长率。 |

(三)债券收益率风险调整模型

基本公式:rs=rdt+RPc=税后债务成本+股东比债权人承担更大风险所要求的风险溢价

【注意】区分债券收益率风险调整模型和风险调整法估计债务成本。

(1)债券收益率风险调整模型,是估计股权成本的。其中债券收益指自己公司长期债券的税后债务成本。

(2)风险调整法估计债务成本,是估计债务成本。

基本公式:税前债务成本=政府债券的市场回报率+公司信用风险补偿率

其中,公司信用风险补偿率的确定,要选择信用级别相同的上市公司债券的到期收益率;计算无风险利率,要选择同这些上市公司债券到期日相近的政府债券到期收益率。

|

【例题10·单选题】甲公司是一家上市公司,使用“债券收益率风险调整模型”估计甲公司的权益资本成本时,债券收益是指()。(2012年) A.政府发行的长期债券的票面利率 B.政府发行的长期债券的到期收益率 C.甲公司发行的长期债券的税前债务成本 D.甲公司发行的长期债券的税后债务成本 【答案】D 【解析】按照债券报酬率风险调整模型,rs=rdt+RPc,其中,债券是指本公司发行的长期债券,债券收益率是指税后债务成本。 |

|

【例题11•单选题】在采用债券收益率风险调整模型估计普通股资本成本时,风险溢价是()。(2018年) A. 目标公司普通股相对短期国债的风险溢价 B. 目标公司普通股相对长期国债的风险溢价 C. 目标公司普通股相对目标公司债券的风险溢价 D. 目标公司普通股相对可比公司长期债券的风险溢价 【答案】C 【解析】根据“风险越大,要求的报酬率越高”原理,普通股股东对公司的投资风险大于债券投资者,因而会在债券投资者要求的收益率上再要求一定的风险溢价。风险溢价是凭借经验估计的。一般认为,某企业普通股风险溢价对其自己发行的债券来讲,大约在3%~5%之间。 |

(四)考虑发行费用的普通股资本成本的估计

式中:F——发行费用率

四、混合筹资成本的估计

1.优先股资本成本

式中:r p——优先股资本成本;Dp——优先股每年股息

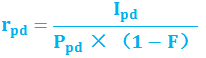

2.永续债资本成本的估计与优先股类似,公式如下:

式中,rpd——代表了永续债的资本成本;Ipd表示永续债每年利息;Ppd表示永续债发行价格;F代表永续债的发行费用率。

五、加权平均资本成本的计算

债务成本是发行新债务的成本,而不是已有债务的利率;股权成本是新筹集权益资本的成本,而不是过去的股权成本。

1. 加权平均资本成本的计算方法

|

计算方法 |

特征 |

特点 |

|

账面价值权重 |

根据公司资产负债表上显示的会计价值来衡量每种资本的比例。 |

优点:资料容易取得,计算方便。 缺点:当资本的账面价值与市场价值差别较大时,计算结果与实际差别大,不一定符合未来状态,会扭曲资本成本。 |

|

实际市场价值权重 |

根据当前负债和权益的市场价值比例衡量每种资本的比例。 |

由于证券市场价值变动频繁,由此计算出的资本成本数额也是经常变化的。 |

|

目标资本结构权重 |

根据按市场价值计量的目标资本结构衡量每种资本要素的比例。 |

选用平均市场价格,回避证券市场价格变动频繁的不便; 适用于公司评价未来的资本结构。 |

阅读列表

-

9.财务管理:第六章 债券、股票价值评估 (07.30)

2019/7/30 · 772人已阅

-

8.财务管理:第五章 投资项目资本预算 (07.29)

2019/7/29 · 759人已阅

-

7.财务管理:第四章 资本成本2(07.26)

2019/7/22 · 783人已阅

-

6.财务管理:第四章 资本成本1(07.25)

2019/7/22 · 888人已阅

-

5.财务管理:第三章 价值评估基础2(07.23)

2019/7/22 · 890人已阅

-

4.财务管理:第三章 价值评估基础1(07.22)

2019/7/19 · 1120人已阅

-

3.财务管理:第二章 财务报表分析和财务预测2(07.16)

2019/7/12 · 1081人已阅