10.08(企业价值评估)

第八章 企业价值评估

一、基本概念

1.企业的整体价值

(1)整体不是各部分的简单相加

(2)整体价值来源于要素的结合方式

(3)部分只有在整体中才能体现出其价值

(4)整体价值只有在运行中才能体现出来

2.企业的经济价值

经济价值是公平市场价值,通常用该资产所产生的未来现金流量的现值来计量。

会计价值是指资产、负债和所有者权益的账面价值;而经济价值是未来现金流量的现值。

现时市场价值可能是公平的,也可能是不公平的;而经济价值是公平的市场价值。

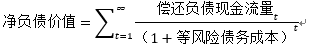

3.企业整体经济价值的类别

|

实体价值与股权价值 |

所谓实体价值就是企业的全部价值 企业实体价值=股权价值+净债务价值 股权价值、净债务价值都是指公平市场价值,而不是账面价值 |

|

持续经营价值与清算价值 |

一个企业的公平市场价值,应当是其持续经营价值和清算价值中较高的一个; |

|

少数股权价值与控股权价值 |

控股权溢价=V(新的)-V(当前) 少数股权价值[V(当前)]:是现有管理和战略条件下企业能给股票投资人带来的现金流量现值。 控股权价值[V(新的)]:是企业进行重组,改进管理和经营战略后可以为投资人带来的未来现金流量的现值。 故,企业整体经济价值≠少数股权价值+控股权价值 |

二、现金流量折现法

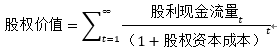

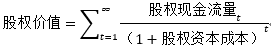

1.股利现金流量

股利现金流量:是企业分配给股权投资人的现金流量。

2.股权现金流量

股权现金流量:是一定期间企业可以提供给股权投资人的现金流量。

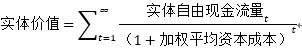

3.实体现金流量

是企业全部现金流入扣除成本费用和必要的投资后的剩余部分,它是企业一定期间可以提供给所有投资人的税后现金流量。

股权价值=实体价值-净债务价值

企业进入稳定状态的主要标志有两个:

(1)具有稳定的销售增长率,它大约等于宏观经济的名义增长率;

(“宏观经济”是指该企业所处的宏观经济系统,如果企业的业务范围仅限于国内市场,它是指国内的预期经济增长率;如果业务范围是世界性的,则是指世界的经济增长速度。)

(2)具有稳定的投资资本回报率,它与资本成本接近。

5.现金流量折现模型

(1)永续增长模型:企业处于永续状态,即企业的各种财务比率都是不变的。企业有永续的增长率和投资资本回报率。

企业价值=下期现金流量/(资本成本-永续增长率)

(2)两阶段增长模型:第一阶段是超常增长阶段,增长率明显快于永续增长阶段;第二阶段具有永续增长的特征,增长率比较低,是正常的增长率。

企业价值=预测期现金流量现值+后续期价值的现值

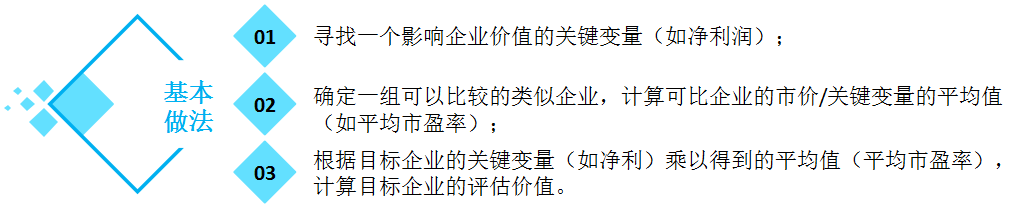

三、相对价值评估模型

1.市盈率模型

市盈率=每股市价/每股收益

目标企业每股价值=可比企业市盈率×目标企业每股收益

驱动因素:增长潜力、股利支付率和风险(股权资本成本的高低与风险有关)关键因素增长潜力

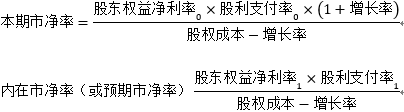

本期市盈率=股利支付率0×(1+增长率)/(股权成本-增长率)

内在市盈率=股利支付率1/(股权成本-增长率)

|

适用性 |

最适合连续盈利,经营稳定的 |

|

优点 |

①计算市盈率的数据容易取得,并且计算简单; ②市盈率把价格和收益联系起来,直观地反映投入和产出的关系; ③市盈率涵盖了风险补偿率、增长率、股利支付率的影响,具有很高的综合性。 |

|

局限性 |

如果收益是负值,市盈率就失去了意义; |

2.市净率

市净率=每股市价/每股净资产

目标企业每股价值=可比企业市净率×目标企业每股净资产

驱动因素:股东权益净利率、股利支付率、增长率和股权成本,关键因素是股东权益净利率。

|

适用 |

需要拥有大量资产、净资产为正值的企业 |

|

优点 |

(1)市净率极少为负值,可用于大多数企业; (2)净资产账面价值的数据容易取得,并且容易理解; (3)净资产账面价值比净利稳定,也不像利润那样经常被人为操纵; (4)如果会计标准合理并且各企业会计政策一致,市净率的变化可以反映企业价值的变化。 |

|

局限性 |

(1)账面价值受会计政策选择的影响,如果各企业执行不同的会计标准或会计政策,市净率会失去可比性; (2)固定资产很少的服务性企业和高科技企业,净资产与企业价值的关系不大,其市净率比较没有实际意义; (3)少数企业的净资产是负值,市净率没有意义,无法用于比较。 |

3.市销率

市销率=每股市价/每股营业收入

目标企业每股价值=可比企业市销率×目标企业每股销售收入

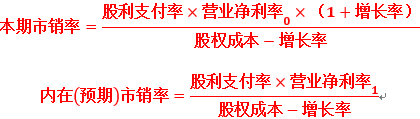

驱动因素:营业净利率、股利支付率、增长率和股权成本,其中关键因素是营业净利率。

|

适用 |

销售成本率较低的服务类企业,或者销售成本率趋同的传统行业的企业。 |

|

优点 |

①它不会出现负值,对于亏损企业和资不抵债的企业,也可计算出一个有意义的价值乘数; ②它比较稳定、可靠,不容易被操纵; ③市销率对价格政策和企业战略变化敏感,可以反映这种变化的后果。 |

|

局限性 |

不能反映成本的变化,而成本是影响企业现金流量和价值的重要因素之一。 |

4.模型的修正(看关键因素)

(1) 修正平均市盈率法:先平均后修正(增值率是关键因素)

计算步骤:

a.可比企业平均市盈率=( Σ可比企业的市盈率)/n

b.可比企业平均增长率= ( Σ可比企业的增长率)/n

c.可比企业修正平均市盈率=可比企业平均市盈率/(可比企业平均增长率×100)

d.目标企业每股股权价值=可比企业修正平均市盈率×目标企业增长率×100×目标企业每股收益

(2)股价平均法:先修正后平均

a.可比企业修正市盈率=可比企业的市盈率/(可比企业的增长率×100)

b.目标企业每股股权价值=可比企业的修正市盈率×目标企业的增长率×100×目标企业每股收益

c.目标企业每股股权价值=Σ目标企业每股股权价值/n

阅读列表

-

2.财务管理:第二章 财务报表分析和财务预测1(07.11)

2019/7/06 · 1275人已阅

-

1.财务管理:第一章 财务管理基本原理 (07.09)

2019/7/06 · 1638人已阅

-

10.11(资本结构+股利分配、股票分割和股票回购)

2018/10/11 · 187人已阅

-

10.08(企业价值评估)

2018/10/08 · 187人已阅

-

(债券、股票价值评估+期权价值评估)

2018/9/28 · 179人已阅

-

(资本成本+投资项目资本预算)

2018/9/25 · 206人已阅

-

(价值评估基础)

2018/9/19 · 232人已阅