长期股权投资的转换处理,确实有难度,难度在于你必须先掌握金融资产、长期股权投资的基础分录,才能掌握转换的分录。

如果基础分录掌握了,长投转换就很简单,只需要根据“跨界”原则去区分处理。

跨界是指跨越金融资产与长投的这条界限,比如金融资产与长投之间的转换就跨界了,成本法长投和权益法长投的转换就没有跨界。

两者处理有什么不同呢?

1、跨界了就要视同销售,相当于先把原有股权投资全部卖掉,再买回新的股权投资。

举个例子:

甲公司原来持有乙公司10%股权,作为交易性金融资产,现在的账面价值是100万,公允价值是200万。 现在又花400万取得乙公司20%股权。 增资后具有重大影响,作为权益法长投核算。

首先判断是否跨界: 从金融资产转为长投,跨界。

再按视同销售处理,相当于先卖掉金融资产取得价款200万,再追加400万,一共以600万的代价取得乙公司30%股权。

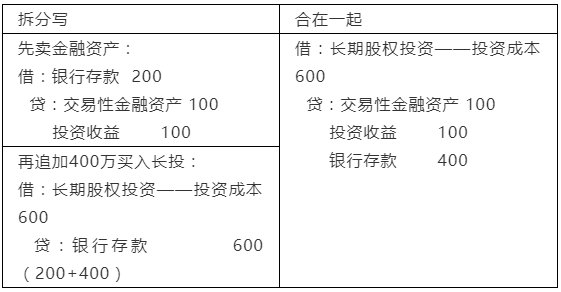

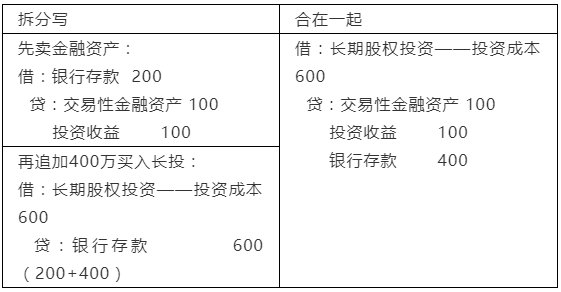

会计分录为:

我们用跨界原则处理,之前10%的股权作为金融资产,增资20%后达到30%,作为权益法长投核算。

2、没有跨界就不用视同销售,直接把原来股权投资按账面价值结转到新的股权投资。

举个例子:

甲公司原持有乙公司30%股权,作为权益法长投,现在账面价值300万,公允价值600万。 现在又花400万买入乙公司20%股权。 增资后,能够控制,作为成本法长投核算。

首先判断是否跨界: 从长投转为长投,没跨界。

没跨界,新买的部分正常买,原有的股权投资直接按账面价值结转。

会计分录为:

新买的20%: 同取得成本法长投,以支付对价公允价值作为长投的成本

贷: 长期股权投资——投资成本/损益调整/其他综合收益/其他权益变动 300 (权益法长投账面价值)

但是,要特别注意的是,成本法长投卖了一部分,剩下部分作为权益法长投核算,剩余股权投资按账面价值结转后,要按照权益法对剩余股权投资的账面价值进行追溯调整。 不然,权益法长投的账面价值就无法反映享有被投资单位净资产的变动(权益法的要义)。

假设,取得投资时乙公司净资产公允价值800万,从取得投资日到处置时净资产增加100万,其中净损益(即: 实现净利润-发生净亏损-发放现金股利)增加80万,其他综合收益增加20万。

现在,剩余股权(25%)的初始成本250万,要按权益法进行追溯调整,即根据被投资方净资产的变动相应调增长投账面价值。

其中净损益增加80万,享有份额为20万(80*25%),计入“长期股权投资——损益调整”,同时确认“投资收益”(如果跨年度,则改为留存收益代替),分录为:

其他综合收益增加20万,享有份额为5万(20*25%),计入“长期股权投资——其他综合收益”,同时确认“其他综合收益”,分录为:

长投转换要按照跨界原则来处理,如果跨界(即金融资产与长投的界限),那就要视同出售,按照先卖后买原则处理。 如果没有跨界(即长投与长投内部转换),那就不用视同出售,直接按照账面价值结转。

企业合并费用与发行股票费用该如何区分>>

发行证券取得长投,发行费为什么冲资本公积>>

想要参加2022年中级会计师考试的考生们,2022年BT教育中级会计高效取证班来袭,点击了解更多>>

更多学习资料请点击这里>>