每日推送-税务师税法一 第8章 关税

每日推送-税务师税法一

第8章 关税

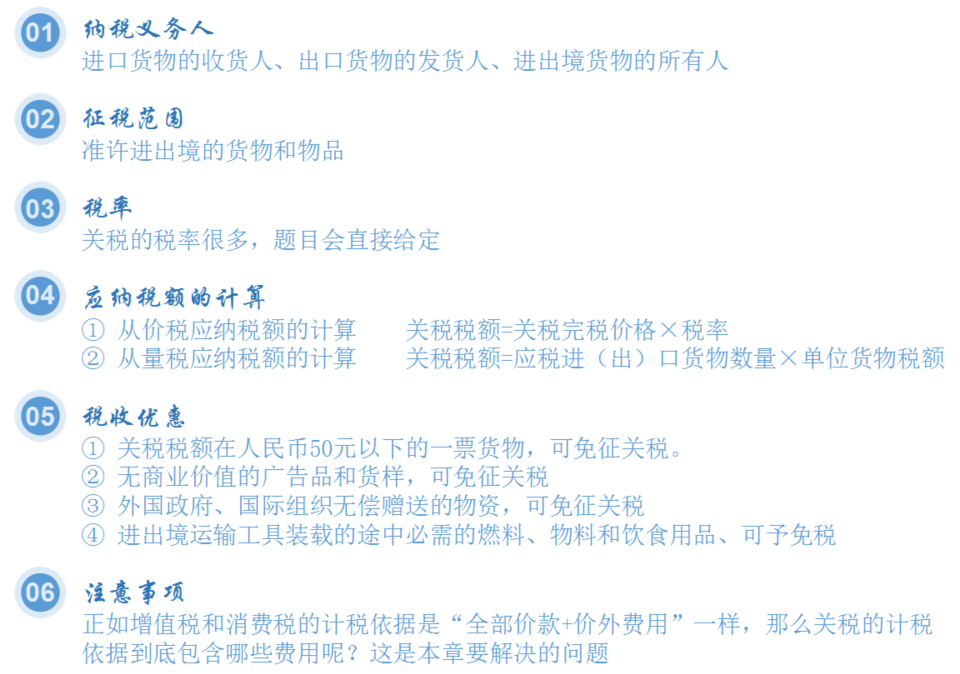

本章框架:

考点1:关税的完税价格

【考察频次】2次

【考察方式】货物完税价格

【知识精华】

一、一般进口货物的完税价格

(一)进口货物的成交价格

进口货物采用以成交价格为基础的完税价格。进口货物的完税价格包括货物的货价、货物运抵我国境内输入地点起卸前的运输及相关费用、保险费(到我国境内之后相关费用就不能计入完税价格了)。

对实付或应付价格进行调整的有关规定(重点)

|

计入完税价格的因素 |

不计入完税价格的因素 |

|

①买方负担、支付的中介佣金、经纪费 ②买方负担的包装材料和劳务费用、与货物视为一体的容器费用 ③买方付出的其他经济利益 ④与进口货物有关的且构成进口条件的特许权使用费 ⑤卖方直接或间接从买方对该货物进口后销售、处置或者使用所得中获得的收益 |

①向自己的采购代理人支付的购货佣金和劳务费用 ②货物进口后发生的基建、安装、装配、维修和技术服务的费用,保修费用除外 ③货物运抵境内输入地点之后的运输费用、保险费用和其他相关费用 ④进口关税和进口海关代征的国内税 ⑤为在境内复制进口货物而支付的复制权费用 ⑥境内外技术培训及境外考察费用 |

对于进口货物的成交价格不符合规定条件,或者成交价格不能确定,在客观上无法采用货物的实际成交价格时,海关依次以下列价格估计该货物的完税价格。

|

海关估价依次使用的方法 |

不得使用以下价格 |

|

(1)相同货物的成交价格估价方法 (2)类似货物的成交价格估价方法 (3)倒扣价格估价方法 (4)计算价格估价方法 (5)其他合理的方法 |

(1)境内生产的货物在境内的销售价格; (2)可供选择的价格中较高的价格; (3)货物在出口地市场的销售价格; (4)以计算价格方法规定的有关各项之外的价值或费用计算的价格; (5)出口到第三国或地区的货物的销售价格; (6)最低限价或武断、虚构的价格。 |

(二)进口货物中运输及相关费用、保险费的计算

|

进口运载或成交方式 |

运费的确定 |

保险费的确定 |

|

|

一般方式进口 |

海陆空运输方式 |

按照实际支付的费用计算 |

|

|

无法确定或未实际发生运保费 |

同期同行业运费率(额) |

货价加运费两者总额的3‰ |

|

|

其他方式进口 |

邮运进口 |

邮费 |

|

|

境外边境口岸价格条件成交的铁路或公路运输进口货物 |

货价的1% |

||

|

自驾进口的运输工具 |

可不另行计入运费 |

||

二、加工贸易内销货物的完税价格

加工贸易进口料件或者其制成品应当征税的,海关按照以下规定审查完税价格:

|

情形 |

审查完税价格的基础 |

|

进料加工进口料件或其制成品(包括残次品)申报内销 |

海关以料件的原进口成交价格为基础; 料件的原进口成交价格不能确定的,海关按照接受内销申报的同时或大约同时进口的、与料件相同或类似的货物的进口成交价格为基础 |

|

来料加工进口料件或其制成品(包括残次品)申报内销 |

海关按照接受内销申报的同时或大约同时进口的、与料件相同或类似的货物的进口成交价格为基础 |

|

加工贸易企业加工过程中产生的边角料或副产品申报内销 |

海关以其内销价格为基础; 海关总署或直属海关可以根据市场行情,定期公布有关边角料和副产品的内销计税参考价格; |

|

保税区、出口加工区内的加工贸易企业申报内销加工贸易制成品 |

海关按照接受内销申报的同时或大约同时进口的、与制成品相同或类似的货物的进口成交价格为基础; 如果含有从境内采购的料件,海关以制成品所含从境外购入料件的原进口成交价格为基础; 料件的原进口成交价格不能确定的,海关按照接受内销申报的同时或大约同时进口的、与料件相同或类似的货物的进口成交价格为基础; |

|

保税区内的加工贸易企业内销的来料加工制成品 |

如果含有从境内采购的料件,海关按照接受内销申报的同时或大约同时进口的、与制成品所含从境外购入的料件相同或类似的货物的进口成交价格为基础 |

注:加工贸易内销货物的完税价格按照上述规定仍不能确定的,由海关按合理的方法审查确定。

三、特殊进口货物的完税价格

|

情形 |

审查完税价格的基础 |

|

运往境外修理的货物 |

出境时已向海关报明,并在海关规定期限内复运进境的,应当以境外修理费和料件费为基础 |

|

运往境外加工的货物 |

出境时已向海关报明,并在海关规定期限内复运进境的,应当以境外加工费和料件费,以及该货物复运进境的运输及其相关费用、保险费为基础 |

|

暂时进境货物 |

经海关批准的暂时进境的货物应当缴纳税款的,应当按照一般进口货物完税价格确定; 经海关批准留购的暂时进境货物,以海关审查确定的留购价格; |

|

租赁方式进口货物 |

以租金方式对外支付的租赁货物,在租赁期间以海关审查确定的租金作为完税价格,利息应当予以计入; 留购的租赁货物,以海关审定的留购价格作为完税价格; |

|

予以补税的减免税货物 |

应当以海关审定的该货物原进口时的价格,扣除折旧部分作为完税价格。 完税价格=海关审定的该货物原进口时的价格×[1-补税时实际已进口的时间(月)÷(监管年限×12)] 补税时实际已进口的时间按月计算,不足1个月但是超过15日的,按照1个月计算,不超过15日的,不予计算。 |

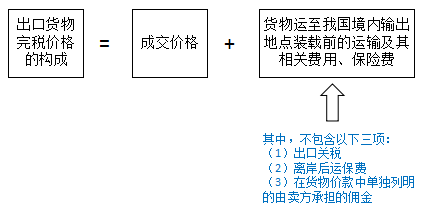

四、出口货物的完税价格

出口货物的成交价格不能确定时,完税价格由海关依次使用下列方法估定:

1.同时或大约同时向同一国家或地区出口的相同货物的成交价格;

2.同时或大约同时向同一国家或地区出口的类似货物的成交价格;

3.根据境内生产相同或类似货物的成本、利润和一般费用、境内发生的运输及其相关费用、保险费计算所得的价格;

4.按照合理方法估定的价格。

【典型真题】

【例题 • 单选题】某贸易公司2018年3月进口一批货物,买卖双方合同中规定货物成交价格为500万元,货物报关前发生的运费和保险费共7万元,货物进口后发生安装费10万元,技术培训费2万元,购货佣金3万元,以上金额均为人民币。该货物的关税完税价格为( )万元。(2016)

A.510.00

B.519.00

C.507.00

D.522.00

【答案】C

【解析】进口货物的完税价格包括货物的货价(500万元)、货物运抵我国境内输入地点起卸前的运输及相关费用、保险费(7万元);不包括:①向自己的采购代理人支付的购货佣金和劳务费用;②货物进口后发生的安装、运输等费用;③进口关税和进口环节海关代征的国内税;④为在境内复制进口货物而支付的复制权费用;⑤境内外技术培训及境外考察费用。该货物的关税完税价格=500+7=507(万元)。

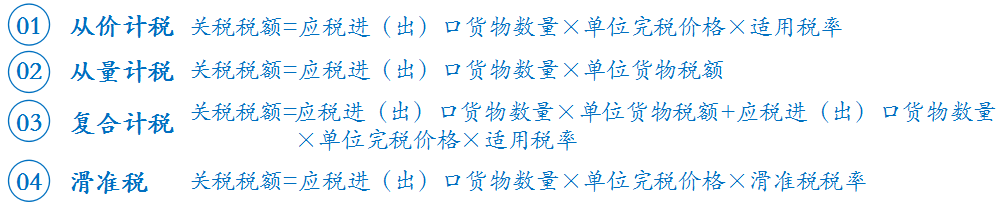

考点2:从价税应纳税额的计算

【考察频次】4次

【考察方式】计算缴纳的关税

【知识精华】

关税应纳税额计算有如下公式:

【典型真题】

【例题 • 单选题】2018年3月,某公司将货物运往境外加工,出境时已向海关证明,并在海关规定期限内复运进境。已知货物价值100万元,境外加工费和料件费30万元,运费1万元,运险费0.39万元。关税税率10%。该公司上述业务应缴纳关税( )万元。(2018)

A.3.10

B.3.14

C.10.14

D.13.14

【答案】B

【解析】运往境外加工的货物,出境时已向海关报明,并在海关规定时间内复运进境,以境外加工费、料件费、复运进境的运输及相关费用、保险费为基础审查确定完税价格。应缴纳的关税=(30+1+0.39)*10%=3.14万元

【知识点】关税应纳税额的计算

【例题 • 单选题】某企业2017年4月从境外企业租赁一台大型设备,租期1年,支付租金10万元,另支付境内运费、保险费2万元。2018年4月,企业决定将该设备买下,双方成交价格60万元,海关审定的留购价格65万元,以上金额均为人民币。该企业2018年4月应缴纳关税( )万元。(关税税率10%)(2016)

A.6.50

B.6.00

C.1.20

D.1.00

【答案】A

【解析】留购的租赁货物,以海关审定的留购价格作为完税价格。该企业2018年4月应缴纳关税=65×10%=6.50(万元)。

【知识点】关税应纳税额的计算

【例题 • 单选题】2019年3月,某贸易公司进口一批红酒,成交价格为200万元人民币,关税税率为14%货物运输率为2%,进口货物的保险费无法确定,该贸易公司应缴纳关税( )万元。(2015)

A.28.28

B.28.54

C.28.64

D.28.65

【答案】D

【解析】进口货物无法确定保险费的,按照货价加运费两者总额的3‰计算保险费。该贸易公司应纳的关税=200×(1+2%)×(1+3‰)×14%=28.65(万元)。

考点3:征收管理

【考察频次】3次

【考察方式】关税的征收管理

【知识精华】

一、关税的缴纳

1.关税的申报:

进口货物应自运输工具申报进境之日起14日内;

出口货物应自货物运抵海关监管区后装货的24小时以前。

2.关税的缴纳:纳税人应自海关填发税款缴款书之日起15日内缴纳关税。

关税的延期纳税——提供税款担保后,直接向海关办理延期纳税手续,最长不超过6个月。

二、关税的强制执行

关税的强制执行措施,包括加收滞纳金和强制征收。

1.加收关税滞纳金

滞纳金自关税缴纳期限届满滞纳之日起,至纳税义务人缴清关税之日止,按滞纳税款万分之五的比例按日征收,周末或法定节假日不予扣除。滞纳金的起征点为50元。具体计算公式为:

关税滞纳金金额=滞纳关税税额×滞纳金征收比率×滞纳天数

2.关税的强制征收

如纳税义务人自缴款期限届满之日起3个月仍未缴纳税款,经海关关长批准,海关可以采取强制扣缴、变价抵缴等强制措施。

三、关税的退还、补征和追征

|

情况 |

规定 |

|

溢征 |

海关多征的关税,海关发现应立即退回; 纳税人发现自纳税之日起1年内书面申请退税并加算银行同期活期存款利息 |

|

补征 |

非因纳税人违反海关规定造成短征关税的,称为补征。 海关发现自缴纳税款或货物、物品放行之日起1年内补征 |

|

追征 |

由于纳税人违反海关规定造成短征关税的,称为追征。 自纳税人应纳税之日起3年内追征,按日加收万分之五的滞纳金 |

【典型真题】

【例题 • 单选题】如果纳税义务人自缴款期限届满之日起( )内仍未缴纳税款的,经海关关长批准,海关可以采取强制措施。(2018)

A.15日

B.30日

C.3个月

D.6个月

【答案】C

【解析】纳税义务人自缴款期限届满之日起3个月内仍未缴纳税款的,经海关关长批准,海关可以采取强制措施,如强制扣缴、变价抵缴。

【知识点】关税的征收管理

【例题 • 单选题】下列关于关税征收管理的说法,正确的是( )。(2014)

A.进口货物自运输工具申报进境之日起14日内,向货物进境地海关申报纳税

B.进口货物在货物运抵海关监管区后装货物的24小时以后,向货物出境地海关申报纳税

C.关税的延期缴纳税款期限,最长不得超过12个月

D.进出境货物和物品放行后,海关发现少征或者漏征税款,应当自缴纳税款或者货物、物品放行之日起2年内,向纳税义务人补征关税

【答案】A

【解析】选项B:出口货物在货物运抵海关监管区后装货物的24小时以前,向货物出境地海关申报纳税;选项C:关税的延期缴纳税款期限,最长不得超过6个月;选项D:进出境货物和物品放行后,海关发现少征或者漏征税款,应当自缴纳税款或者货物、物品放行之日起1年内,向纳税义务人补征关税。

阅读列表

-

每日推送-税务师税法一 第9章 环境保护税

2019/7/22 · 166人已阅

-

每日推送-税务师税法一 第8章 关税

2019/7/22 · 128人已阅

-

每日推送-税务师税法一 第7章 土地增值税

2019/7/22 · 137人已阅

-

每日推送-税务师税法一 第6章 车辆购置税

2019/7/22 · 149人已阅

-

每日推送-税务师税法一 第5章 资源税

2019/7/22 · 148人已阅

-

每日推送-税务师税法一 第4章 附加税及烟叶税

2019/7/19 · 178人已阅

-

每日推送-税务师税法一 第3章 消费税

2019/7/19 · 163人已阅