【彬哥 】【BT每日推送 】2022-04-08 CPA 税法 第2章 增值税(一)

第二章 增值税

一、征税范围

(一)征税范围的一般规定

1.销售或进口货物(13%、9%)

这里的“货物”指的是有形动产,包括电力、热力、气体。

2.销售劳务(13%)

(1)劳务是指纳税人提供的加工、修理修配劳务。

(2)加工是指受托加工货物,即委托方提供原料及主要材料,受托方按照委托方的要求制造货物并收取加工费的业务。

(3)修理修配是指受托对损伤和丧失功能的货物进行修复,使其恢复原状和功能的业务。

(4)单位和个体工商户聘用的员工为本单位或者雇主提供劳务,不包括在内。

3.销售服务

销售服务(7项):交通运输服务、邮政服务、电信服务、建筑服务、金融服务、现代服务(9项)、生活服务(6项)。

|

交通运输服务(9%) |

①包括陆路、水路、航空和管道运输 ②出租车公司向使用本公司自有出租车的出租车司机收取的管理费用,按照陆路运输服务缴纳增值税 ③水路运输的程租、期租和航空运输的湿租属于运输服务,按照交通运输服务(9%)纳税 【记忆面包】:“程”不“期”我,要加入 ④水路运输的光租服务、航空运输的干租服务按照有形动产租赁服务(13%)纳税,不属于交通运输服务 【记忆面包】:“光”“干”司令,没有人 ⑤无运输工具承运业务、运输工具舱位互换业务、运输工具舱位承包业务,需按此税目纳税 ⑥已售票但客户逾期未消费取得的运输逾期票证收入,需按此税目纳税 |

|

|

邮政服务(9%) |

邮政服务分为邮政普遍服务、邮政特殊服务和其他邮政服务 |

|

|

电信服务(9%、6%) |

①基础电信服务(9%):利用固网、移动网、卫星、互联网,提供语音通话服务的业务活动,以及出租或者出售带宽、波长等网络元素的业务活动 ②增值电信服务(6%):指利用固网、移动网、卫星、互联网、有线电视网络,提供短信和彩信服务、电子数据和信息的传输及应用服务、互联网接入服务等业务活动、卫星电视信号落地转接服务 |

|

|

建筑服务(9%) |

包括工程服务、安装服务、修缮服务、装饰服务和其他建筑服务 ①固定电话、有线电视、宽带、水、电、燃气、暖气等经营者向用户收取的安装费、初装费、开户费、扩容费以及类似收费,按照安装服务缴纳增值税 ②其他建筑服务是除了工程服务、安装服务、修缮服务、装饰服务以外的工程作业服务,比如钻井(打井)、拆除建筑物或者构筑物、平整土地、园林绿化、疏浚(不包括航道疏浚)、建筑物平移、搭脚手架、爆破、矿山穿孔、表面附着物(包括岩层、土层、沙层等)剥离和清理等工程作业 【提示】纳税人将建筑施工设备出租给他人使用并配备操作人员的,按照建筑服务缴纳增值税(不按照有形动产租赁) |

|

|

金融服务(6%) |

贷款服务 |

①融资性售后回租取得的利息及利息性质的收入是按照该项目纳税 ②以货币资金投资收取的固定利润或者保底利润,按照该税目缴纳增值税 ③金融商品持有期间(含到期)取得的保本收益按照该项目纳税 【提示】不缴纳增值税的情况: ①融资性售后回租业务中,承租方出售资产取得的收入; ②存款利息。 |

|

直接收费金融服务 |

包括提供货币兑换、账户管理、电子银行、信用卡、信用证、财务担保、资产管理、信托管理、金融交易场所(平台)管理、资金结算、资金清算、金融支付等服务。 |

|

|

保险服务 |

包括人身保险服务和财产保险服务 |

|

|

金融商品转让 |

指转让外汇、有价证券、非货物期货和其他金融商品所有权的业务活动 |

|

|

现代服务(6%、9%、13%) |

研发和技术服务 |

包括研发服务、合同能源管理服务、工程勘察勘探服务、专业技术服务 |

|

信息技术服务 |

包括软件服务、电路设计及测试服务、信息系统服务、业务流程管理服务和信息系统增值服务 |

|

|

文化创意服务 |

包括设计服务、知识产权服务、广告服务和会议展览服务 【提示】宾馆、旅馆、旅社、度假村和其他经营性住宿场所提供会议场地及配套服务的活动,按照“会议展览服务”缴纳增值税 |

|

|

物流辅助服务 |

包括航空服务、港口码头服务、货运客运场站服务、打捞救助服务、装卸搬运服务、仓储服务和收派服务 |

|

|

租赁服务 |

形式上:融资租赁服务和经营租赁服务;范围上:动产(13%)、不动产(9%) ①融资性售后回租应当按照金融服务缴纳增值税 ②有形动产租赁服务(13%): a.将飞机、车辆等有形动产的广告位出租 b.水路运输的光租和航空运输的干租业务 ③不动产租赁服务(9%): a.将建筑物、构筑物等不动产的广告位出租 b.车辆停放服务 c.道路通行服务(过路费、过桥费、过闸费) |

|

|

鉴证咨询服务 |

包括认证服务、鉴证服务和咨询服务 翻译服务和市场调查服务按照咨询服务缴纳增值税,不按商务辅助服务缴纳增值税 |

|

|

广播影视服务 |

—— |

|

|

商务辅助服务 |

包括企业管理服务、经纪代理服务、人力资源服务、安全保护服务 |

|

|

其他现代服务 |

①纳税人为客户办理退票而向客户收取的退票费、手续费(不按照交通运输服务) ②纳税人对安装运行后的机器设备提供维修保养服务(不按照建筑服务) |

|

|

生活服务(6%) |

包括文化体育服务、教育医疗服务、旅游娱乐服务、餐饮住宿服务、居民日常服务和其他生活服务 【提示】 ①提供餐饮服务的纳税人销售的外卖食品,按照“餐饮服务”缴纳增值税 ②纳税人现场制作食品并直接销售给消费者,按照“餐饮服务”缴纳增值税 ③纳税人在游览场所经营索道、摆渡车、电瓶车、游船等取得的收入,按照“文化体育服务”缴纳增值税 ④纳税人提供植物养护服务,按照“其他生活服务”缴纳增值税 |

|

4.销售无形资产和不动产(6%、9%)

(1)销售无形资产,是指转让无形资产所有权或者使用权的业务活动。无形资产,包括技术、商标、著作权、商誉、自然资源使用权和其他权益性无形资产。

其他权益性无形资产,包括经营权、分销权、会员权、名称权、冠名权、转会费等。

(2)销售不动产,是指转让不动产所有权的业务活动。

【例题1·单选·2020年】下列增值税应税服务项目中,应按照“租赁服务”计征增值税的是( )。

A.融资性售后回租

B.提供会议场地及配套服务

C.航空运输的湿租业务

D.写字楼广告位出租

【答案】D

【解析】选项A属于贷款服务;选项B属于会议展览服务;选项C属于航空运输服务。

【例题2·多选·2013年】下列各项中,应当征收增值税的有( )。

A.境外保险公司为境内的机器设备提供保险

B.境内石油公司销售位于中国境外的不动产

C.境内高科技公司将某项专利权转让给境外公司

D.境外房地产公司转让境内某宗土地的土地使用权

【答案】ACD

【解析】选项B错误,不动产在境外不属于增值税征税范围。

(二)征税范围的特殊规定

|

征税项目 |

罚没物品 |

执罚部门和单位 |

上缴财政 |

不征税 |

|

经营单位、指定销售单位等 |

纳入正常销售渠道销售 |

征税 |

||

|

逾期票证收入 |

航空运输企业已售票但未提供航空运输服务取得的逾期票证收入,按照“航空运输服务”征税 |

|||

|

退票费 |

纳税人为客户办理退票而向客户收取的退票费、手续费等收入按照“其他现代服务”征税 |

|||

|

财政补贴收入 |

与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的 |

征税 |

||

|

取得的其他情形 |

不征税 |

|||

|

不征税项目 |

①存款利息 ②融资性售后回租业务中,承租方出售资产的行为 ③药品生产企业销售自产创新药后,提供给患者后续免费使用的相同创新药 ④被保险人获得的保险赔付 ⑤住宅专项维修资金 ⑥根据国家指令无偿提供的铁路运输服务、航空运输服务 ⑦纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人 【提示】非重组过程中涉及的相关资产的转让照章征收增值税。 |

|||

【例题3·单选·2017年】企业发生的下列行为中,需要缴纳增值税的是( )。

A.获得保险赔偿

B.取得存款利息

C.收取包装物租金

D.取得中央财政补贴

【答案】C

【解析】选项ABD不缴纳增值税。

(三)对视同发生应税销售行为的征税规定

单位或个体工商户的下列行为,视同发生应税销售行为,征收增值税:

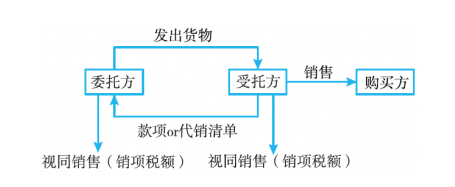

1.代销业务

①将货物交付其他单位或者个人代销(委托方);

②销售代销货物(受托方);

【提示】委托其他纳税人代销货物,为收到代销单位的代销清单或者收到全部或者部分货款的当天。未收到代销清单及货款的,为发出代销货物满180天的当天;

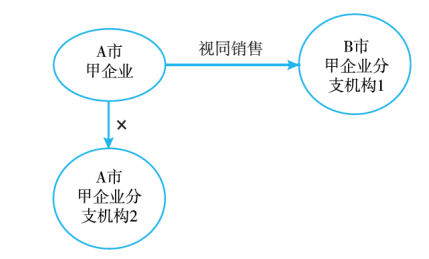

2.移送

设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送至其他机构用于销售,但相关机构设在同一县(市)的除外。

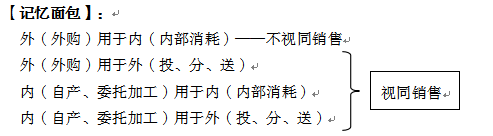

3.将自产或委托加工的货物用于非增值税应税项目

①将自产或委托加工的货物用于非应税项目

②将自产、委托加工的货物用于集体福利或个人消费。

4.用于投资、分配、无偿赠送

①将自产、委托加工或购进的货物作为投资,提供给其他单位或个体工商户。

②将自产、委托加工或购进的货物分配给股东或投资者。

③将自产、委托加工或购进的货物无偿赠送给其他单位或者个人。

5.单位或者个体工商户向其他单位或者个人无偿销售应税服务、无偿转让无形资产或者不动产,但用于公益事业或者以社会公众为对象的除外。

|

货物来源 |

货物去向 |

增值税处理 |

|

外购 |

投资、分配、赠送他人 |

作视同销售处理,外购产生的进项税额,符合规定可以抵扣 |

|

非应税、集体福利和个人消费 |

货物进入最终消费,不再流转,不作视同销售,不计算销项税额;同时进项税额不得抵扣,已抵扣,作进项税额转出 |

|

|

自产或委托加工 |

投资、分配、赠送他人 |

均作视同销售,计算销项税额 |

|

非应税、集体福利和个人消费 |

(四)混合销售和兼营行为

|

行为 |

含义 |

税务处理 |

|

混合销售 |

一项销售行为涉及(有关联性和从属性):货物+服务 |

①主业是卖货的:按销售货物征税 【卖A货物并运到指定地点:(货价+运费)×13%】 |

|

②主业是服务的:按销售服务征税 |

||

|

兼营行为 |

多项应税行为涉及(无关联性和从属性): 货物、劳务、服务 |

分别核算分别适用税率;未分别则从高 【卖A货物,给B运输:货价×13%+运费×9%】 |

【提示】

①纳税人销售活动板房、机器设备、钢结构件等自产货物的同时提供建筑、安装服务,不属于混合销售,应分别核算货物(13%)和建筑服务(9%)的销售额,分别适用不同的税率或者征收率(按照兼营处理)。

②一般纳税人销售电梯同时提供安装服务,安装服务可选择简易计税(3%)。

【例题6·单选·2019年】下列经营行为中,属于增值税混合销售行为的是( )。

A.商场销售相机及储存卡

B.商场销售办公设备并提供送货服务

C.疗养中心提供住宿并举办健康讲座

D.健身房提供健身场所并销售减肥药

【答案】B

【解析】混合销售是指一项销售行为既涉及货物又涉及服务。选项B,销售货物的同时,提供运输服务,因此属于混合销售行为。

阅读列表

-

0616 每天进步一点点

2018/6/15 · 269人已阅

-

0615 每天进步一点点

2018/6/14 · 326人已阅

-

0614 每天进步一点点

2018/6/13 · 343人已阅

-

(车辆购置税、车船税)

2018/6/13 · 659人已阅

-

0613 每天进步一点点

2018/6/12 · 379人已阅

-

0612 每天进步一点点

2018/6/12 · 265人已阅

-

0611 每天进步一点点

2018/6/08 · 355人已阅