(城市建设维护税+关税)

第四章 城市维护建设税法

城建税考点汇总:

1、计税基础为实际缴纳的“两税”税额。核心是“实际缴纳”而不是“应该缴纳”!因此,也包含查补税额!

2、进口不征、出口不退:进口环节征收的增值税和消费税不用缴纳城市维护建设税,出口环节退还的增值税和消费税不用退还城市维护建设税。

3、滞纳金和罚金不能作为计税依据。

4、出口环节的免抵税额要缴纳城市维护建设税法:因为免抵税额是指对国内环节本应缴纳的增值税的免抵,需要缴纳城市维护建设税。

5、先征后返、先征后退、即征即退等情况,城市维护建设税不用退还。

6、代扣代缴、代收代缴“两税”的单位和个人,同时也是城市维护建设税的代扣代缴、代收代缴义务人,其城市维护建设税的纳税地点在代扣代缴地。

(1)什么情况下要代扣代缴、代收代缴?

首先,国内环节增值税基本不存在代扣代缴和代收代缴;

其次,主要是受托加工应税消费品代收代缴消费税,但是如果委托个人(包括个体工商户)加工,由委托方收回后缴纳消费税。

(2)税率:按照代收代缴、代扣代缴方的税率进行征税。

7、关于纳税地的问题:缴纳“两税”的地点,即为纳税地。因此要特别注意代扣代缴、代收代缴的时候,是受托方所在地为纳税地点,这里常出题。

知识点链接:消费税的代扣代缴是常考点,这里再强调一次

1、什么是委托加工?是委托方提供原材料,受托方只是加工和提供辅助材料。

2、受托方应该代收代缴消费税,但是委托个人(含个体工商户)加工的应税消费品,由委托方收回后缴纳消费税。

3、委托方将收回的应税消费品,以不高于受托方的计税价格出售的,为直接出售,不再缴纳消费税;委托方以高于受托方的计税价格出售的,不属于直接销售,需按照规定缴纳消费税,在计税时准予扣除受托方已代收代缴的消费税。

4、对于受托方没有按规定代收代缴税款的,不能因此免除委托方补缴税款的责任。首先对于受托方处以应代收代缴税款50%以上3倍以下的罚款;其次委托方收回的应税消费品应该补税,已经直接销售的,按销售额计税;尚未销售或不能直接销售的,按组成计税价格计税。【例1·单选题】甲企业地处市区,当月实际缴纳增值税28万元,当月委托位于县城的某企业加工应税消费品,乙企业代收消费税15万元。甲企业应缴纳(含被代收)的城市维护建设税( )万元。

A.1.96 B.0.75

C.2.71 D.1.31

【答案】C

【解析】甲企业应缴纳(含被代收)的城市维护建设税=28×7%+15×5%=2.71(万元)【例2·多选题】下列关于城市维护建设税计税依据的表述中,正确的有( )。(2014年)

A.免征“二税”时应同时免征城市维护建设税

B.对出口产品退还增值税的,不退还已缴纳的城市维护建设税

C.纳税人被查补“二税”时应同时对查补的“二税”补缴城市维护建设税

D.纳税人违反“二税”有关税法被加收的滞纳金应计入城市维护建设税的计税依据

【答案】 A, B, C

【解析】选项D:纳税人违反“二税”有关税法而加收的滞纳金和罚款,是税务机关对纳税人违法行为的经济制裁,不作为城建税的计税依据。

【提示】

(1)纳税人违反“二税”有关规定而加收的滞纳金和罚款,不作为城建税的计税依据。

【例3·多选题】下列各项中,符合城市维护建设税征收管理规定的有( )。(2011年)

A.海关对进口产品代征增值税时,应同时代征城市维护建设税

B.对增值税实行先征后返的,应同时返还附征的城市维护建设税

C.对出口产品退还增值税的,不退还已经缴纳的城市维护建设税

D.纳税人延迟缴纳增值税而加收的滞纳金,不作为城市维护建设税的计税依据

【答案】 C, D

【解析】选项A:城市维护建设税有着“进口不征、出口不退”的原则,所以海关对进口产品代征增值税时,不代征城市维护建设税;选项B:对增值税实行先征后返的,除另有规定外,对随增值税附征的城市维护建设税,一律不退(返)还。【例4·单选题】位于县城的甲企业2014年5月实际缴纳增值税350万元(其中包括进口环节增值税50万元)、消费税530万元(其中包括由位于市区的乙企业代收代缴的消费税30万元)。则甲企业本月应向所在县城税务机关缴纳的城市维护建设税为( )。(2014年)

A.40万元 B.41.5万元

C.42.50万元 D.44.00万元

【答案】 A

【解析】

1、城建税的计税依据,是指纳税人实际缴纳的“二税”税额。

2、城建税进口不征、出口不退,对进口环节缴纳的增值税和消费税不用计算缴纳城建税。

3、被代收代缴的消费税,应由受托方在受托方所在地代收代缴城建税。

甲企业本月应向所在县城税务机关缴纳的城市维护建设税=(350-50+530-30)×5%=40(万元)【例5·单选题】位于市区的甲汽车轮胎厂,2014年5月实际缴纳增值税和消费税362万元,其中包括由位于县城的乙企业代收代缴的消费税30万元、进口环节增值税和消费税50万元、被税务机关查补的增值税12万元。补交增值税同时缴纳的滞纳金和罚款共计8万元。则甲厂本月应向所在市区税务机关缴纳的城市维护建设税为( )。(2014年)

A.18.9万元 B.19.74万元

C.20.3万元 D.25.34万元

【答案】 B

【解析】注意:本题目的问题是“向所在市区税务机关”缴纳的城建税,而不是问的本企业缴纳的所有的城建税。所以看题目一定要仔细。

纳税人违反“二税”有关税法而加收的滞纳金和罚款,是税务机关对纳税人违法行为的经济制裁,不作为城建税的计税依据,但纳税人在被查补“二税”和被处以罚款时,应同时对其偷漏的城建税进行补税、征收滞纳金和罚款。被代收代缴的消费税,应由受托方在受托方所在地代收代缴城建税。城建税进口不征、出口不退,对进口环节缴纳的增值税和消费税不用计算缴纳城建税。

甲厂本月应向所在市区税务机关缴纳的城建税=(362-30-50)×7%=19.74(万元)。

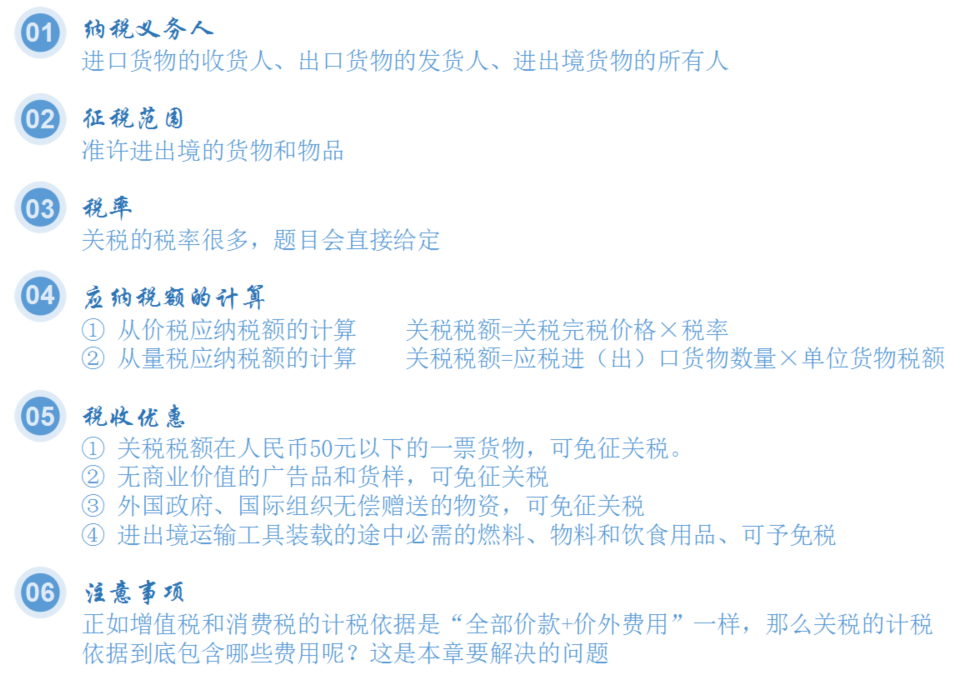

第五章 关税法

关税法:海关依法对进出境货物、物品征收的一种税

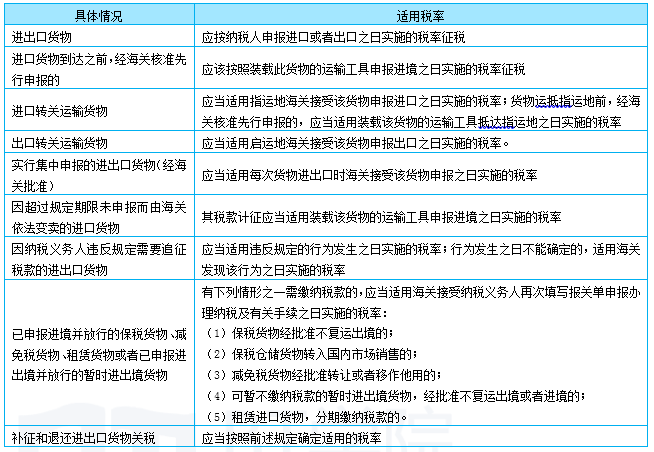

考点1:关税税率的运用问题:

关税税率的运用即为进口的产品寻找到合适的税率,这也是选择题的常考点:

考点二:关于原产地的规定

我国原产地规定基本采用了“全部产地生产标准”和“实质性加工标准”两种国际上通用的原产地标准。

1、全部产地生产标准是指进口货物“完全在一个国家内生产或制造”,生产国或制造国即为该货物的原产国;

2、实质性加工标准:是指产品加工后,在进出口税则中四位数税号一级的税则归类已经有了改变或者加工增值部分所占新产品总值的比例已超过30%及以上的。

【例1·多选题】列有关进口货物原产地的确定,符合我国关税相关规定的有( )。(2012年)

A.从俄罗斯船只上卸下的海洋捕捞物,其原产地为俄罗斯

B.在澳大利亚开采并经新西兰转运的铁矿石,其原产地为澳大利亚

C.由台湾提供棉纱,在越南加工成衣,经澳门包装转运的西服,其原产地为越南

D.在南非开采并经香港加工的钻石,加工增值部分占该钻石总值比例为20%,其原产地为香港

【答案】 A, B, C

【解析】我国原产地规定基本上采用了“全部产地生产标准”和“实质性加工标准”两种国际上通用的原产地标准。选项A、B符合全部产地生产标准,选项C符合实质性加工标准,选项D不符合实质性加工标准,应适用全部产地生产标准,原产地属于南非。

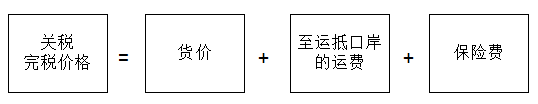

考点三:进口产品的关税完税价格的计算

进口关税完税价格的计算是本章最重要考点,可以考选择题,也可以考大题,可以单独出题,也可以跟增值税和消费税结合起来出题:

组成计税价格=关税完税价格+关税+消费税

1、正常情况下,进口货物采用以成交价格为基础的完税价格。进口货物的完税价格包括货物的货价、货物运抵我国境内输入地点起卸前的运输及相关费用、保险费(到我国境内之后相关费用就不能计入完税价格了)。

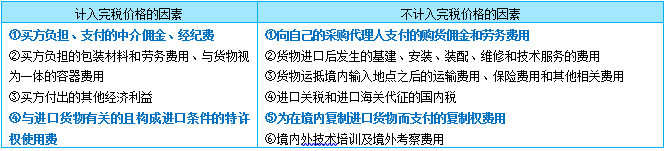

2、对实付或应付价格进行调整的有关规定(重点)

【例2·多选题】下列未包含在进口货物价格中的项目,应计入关税完税价格的有( )。(2008年)

A.由买方负担的购货佣金

B.由买方负担的包装材料和包装劳务费

C.由买方支付的进口货物在境内的复制权费

D.由买方负担的与该货物视为一体的容器费用

【答案】BD例3·计算】某进出口公司从美国进口一批化工原料共500吨,货物以境外口岸离岸价格成交,单价为20000元(折合人民币,下同),买方承担包装费每吨500元,另向中介支付佣金每吨1000元,另向自己的采购代理人支付佣金5000元,已知该批货物运抵中国境内输入地起卸前的运输、保险和其他劳务费用为每吨2000元,进口后另发生运输和装卸费用300元,计算该批化工原料的关税完税价格。

【答案】关税完税价格=(20000+500+1000+2000)×500/10000=1175(万元)。【例4·多选题】下列税费中,应计入进口货物关税完税价格的有( )。(2014年)

A.进口环节缴纳的消费税

B.单独支付的境内技术培训费

C.由买方负担的境外包装材料费用

D.由买方负担的与该货物视为一体的容器费用

【答案】 C, D

【解析】进口货物的关税完税价格包括货物的货价、货物运抵我国境内输入地点起卸前的运输及其有关费用、保险费。下列费用或者价值未包括在进口货物的实付或者应付价格中,应当计入完税价格:

由买方负担的下列费用:

(1)由买方负担的除购货佣金以外的佣金和经纪费;

(2)由买方负担的与该货物视为一体的容器费用;

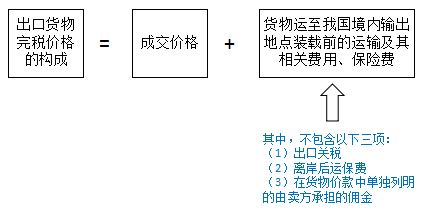

(3)由买方负担的包装材料和包装劳务费用。考点四:出口产品的关税完税价格

【例5·单选题】下列各项中,应计入出口货物完税价格的是( )。(2010年)

A.出口关税税额

B.单独列明的支付给境外的佣金

C.货物在我国境内输出地点装载后的运输费用

D.货物运至我国境内输出地点装载前的保险费

【答案】D

考点五:完税价格中运输及相关费用、保险费的计算

1、一般方式进口,如果无法确定或未实际发生运保费,确定规则如下:

(1)运费的确定:按照同期同行业运费率来确认

(2)保险费的确定:货价加运费两者总额的3‰

2、境外边境口岸价格条件成交的铁路或公路运输进口货物:运费和保险费为货价的1%

【例6·单选题】某企业海运进口一批货物,进口货价3000万元,抵达我国输入地点起卸前的运费折合人民币15万元,保险费无法获得,该批货物进口关税税率为10%,则该企业应纳关税( )万元。(单选)

A.289 B.300

C.302.41 D.256

【答案】C

【解析】完税价格=(3000+15)×(1+3‰)=3024.05(万元);关税=3024.05×10%=302.41(万元)。

考点六、将关税和消费税以及增值税结合起来出题。

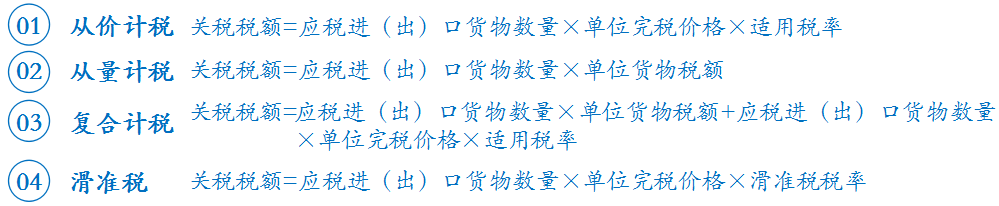

关税应纳税额计算有如下公式:

【例7·单选题】坐落在县城的某日化厂为增值税一般纳税人,2015年2月进口一批香水精,出口地离岸价格85万元,境外运费及保险费共计5万元,海关于2月15日开具了专用缴款书,日化厂缴纳进口环节税金后海关放行;日化厂将进口的香水精的80%用于生产高级化妆品。本月从国内购进材料取得增值税专用发票,注明价款120万元、增值税20.40万元,销售高级化妆品取得不含税销售额500万元。该日化厂本月销售应纳税金及附加( )万元。(本月取得的增值税抵扣凭证在本月认证并抵扣,关税税率为50%)

A.222.44 B.322.15

C.185.14 D.149.07

【答案】D

【解析】进口关税=(85+5)×50%=90×50%=45(万元)

进口消费税=(90+45)÷(1-30%)×30%=57.86(万元)

进口增值税=(90+45)÷(1-30%)×17%=32.79(万元)

销售环节缴纳的增值税=500×17%-32.79-20.40=31.81(万元)

销售环节缴纳的消费税=500×30%-57.86×80%=103.71(万元)

缴纳城建税和教育费附加和地方教育附加=(31.81+103.71)×(5%+3%+2%)=13.55(万元)

本月销售应纳税金及附加=31.81+103.71+13.55=149.07(万元)。

考点七:跨境电子商务零售进口税收政策

自2016年4月8日起,跨境电子商务零售进口商品按照货物征收关税和进口环节增值税、消费税,购买跨境电子商务零售进口商品的个人作为纳税义务人,实际交易价格(包括货物零售价格、运费和保险费)作为完税价格,电子商务企业、电子商务交易平台企业或物流企业可作为代收代缴义务人。

(1)计征限额

跨境电子商务零售进口商品的单次交易限值为人民币2 000元,个人年度交易限值为人民币20 000元。在限值以内进口的跨境电子商务零售进口商品,关税税率暂设为0%;进口环节增值税、消费税取消免征税额,暂按法定应纳税额的70%征收。

超过单次限值、累加后超过个人年度限值的单次交易,以及完税价格超过2 000元限值的单个不可分割商品,均按照一般贸易方式全额征税。

(2)计征规定

跨境电子商务零售进口商品自海关放行之日起30日内退货的,可申请退货,并相应调整个人年度交易总额。

考点八:税收优惠

(1)关税税额在人民币50元以下的一票货物;

(2)无商业价值的广告品和货样;

(3)外国政府、国际组织无偿赠送的物资;

(4)进出境运输工具装载的途中必需的燃料、物料和饮食用品,可予免税。

(5)在海关放行前损失的货物,可免征关税。

(6)在海关放行前遭受损坏的货物,可以根据海关认定的受损程度减征关税。

(7)我国缔结或者参加的国际条约规定减征、免征关税的货物、物品,按照规定予以减免关税。

(8)法律规定减征、免征关税的其他货物、物品。

【例8·单选题】下列进口货物中,免征进口关税的是( )。(2014年)

A.外国政府无偿赠送的物资

B.具有一定商业价值的货样

C.因保管不慎造成损坏的进口货物

D.关税税额为人民币80元的一票货物

【答案】A阅读列表

-

0610 每天进步一点点

2018/6/08 · 339人已阅

-

0609 每天进步一点点

2018/6/08 · 335人已阅

-

0608 每天进步一点点

2018/6/07 · 387人已阅

-

(烟叶税、船舶吨税、资源税)

2018/6/07 · 685人已阅

-

0607 每天进步一点点

2018/6/06 · 384人已阅

-

0606 每天进步一点点

2018/6/05 · 412人已阅

-

(城市建设维护税+关税)

2018/6/05 · 545人已阅