每日推送-税务师税法一 第8章 关税

第八章 关税

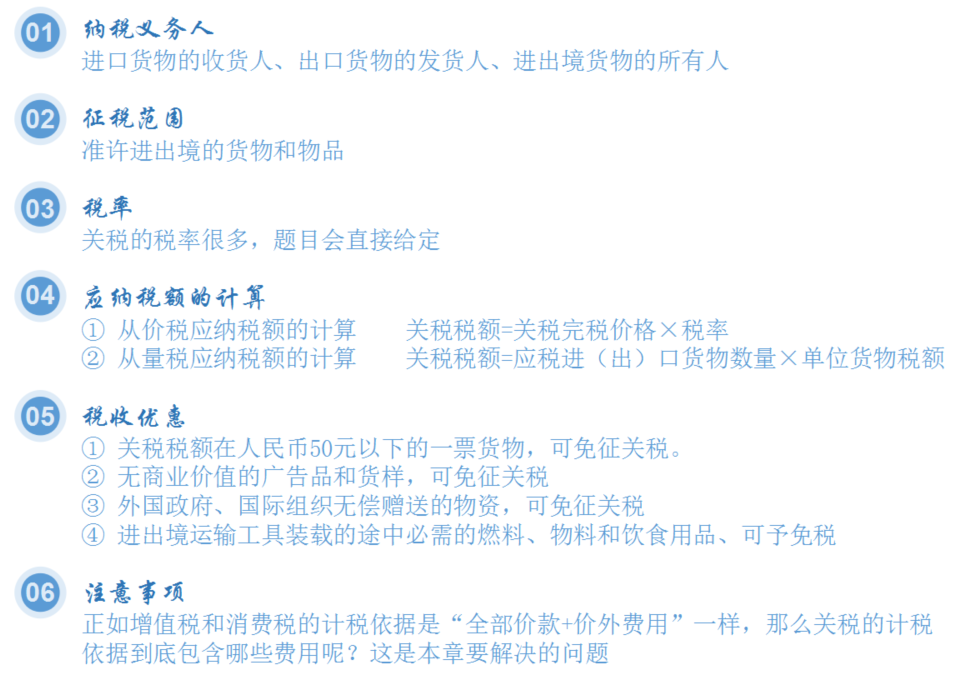

本章框架:

考点1:关税的完税价格

【考察频次】2次

【考察方式】货物完税价格

【知识精华】

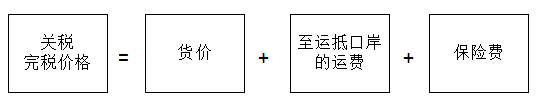

一、一般进口货物的完税价格

(一)进口货物的成交价格

进口货物采用以成交价格为基础的完税价格。进口货物的完税价格包括货物的货价、货物运抵我国境内输入地点起卸前的运输及相关费用、保险费(到我国境内之后相关费用就不能计入完税价格了)。

对实付或应付价格进行调整的有关规定(重点)

|

计入完税价格的因素 |

不计入完税价格的因素 |

|

①买方负担、支付的中介佣金、经纪费 ②买方负担的包装材料和劳务费用、与货物视为一体的容器费用 ③买方付出的其他经济利益 ④与进口货物有关的且构成进口条件的特许权使用费 ⑤卖方直接或间接从买方对该货物进口后销售、处置或者使用所得中获得的收益 |

①向自己的采购代理人支付的购货佣金和劳务费用 ②货物进口后发生的基建、安装、装配、维修和技术服务的费用 ③货物运抵境内输入地点之后的运输费用、保险费用和其他相关费用 ④进口关税和国内税收 |

对于进口货物的成交价格不符合规定条件,或者成交价格不能确定,在客观上无法采用货物的实际成交价格时,海关依次以下列价格估计该货物的完税价格。

|

海关估价依次使用的方法 |

不得使用以下价格 |

|

(1)相同货物的成交价格估价方法 (2)类似货物的成交价格估价方法 (3)倒扣价格估价方法 (4)计算价格估价方法 (5)合理估价方法 |

(1)境内生产的货物在境内的销售价格; (2)可供选择的价格中较高的价格; (3)货物在出口地市场的销售价格; (4)以计算价格方法规定的有关各项之外的价值或费用计算的价格; (5)出口到第三国或地区的货物的销售价格; (6)最低限价或武断、虚构的价格。 |

(二)进口货物中运输及相关费用、保险费的计算

1.进口货物的运费

进口货物的运输及其相关费用,应当按照由买方实际支付或者应当支付的费用计算。如果进口货物的运输及其相关费用无法确定的,海关应当按照该货物进口同期的正常运输成本审查确定。

运输工具作为进口货物,利用自身动力进境的,海关在审查确定完税价格时,不再另行计入运费。

2.进口货物的保险费

进口货物的保险费应当按照实际支付的费用计算。如果进口货物的保险费无法确定或者未实际发生,海关应当按照“货价”和“运费”两者总额的3‰计算保险费:

保险费=(货价+运费)*3‰

邮运进口的货物,应当以邮费作为运输及其相关费用、保险费。

二、特殊进口货物的完税价格

|

情形 |

审查完税价格的基础 |

|

运往境外修理的 货物 |

出境时已向海关报明,并在海关规定期限内复运进境的,应当以境外修理费和料件费为基础。 |

|

运往境外加工的 货物 |

出境时已向海关报明,并在海关规定期限内复运进境的,应当以境外加工费和料件费,以及该货物复运进境的运输及其相关费用、保险费为基础。 |

|

暂时进境货物 |

1.经海关批准的暂时进境的货物应当缴纳税款的,应当按照一般进口货物完税价格确定; 2.经海关批准留购的暂时进境货物,以海关审查确定的留购价格。 3.对于国际奥委会及其相关实体或其境内机构按暂时进口货物方式进口的奥运物资,未在规定时间内复运出境的,须补缴进口关税和进口环节海关代征税(进口汽车以不低于新车90%的价格估价征税),但以下情形除外: (1)直接用于北京冬奥会,包括但不限于奥运会转播、报道和展览,且在赛事期间消耗完毕的消耗品,并能提供北京冬奥组委证明文件的; (2)货物发生损毁不能复运出境,且能提交北京冬奥组委证明文件的; (3)无偿捐赠给县级及以上人民政府或政府机构、冬奥会场馆法人实体、特定体育组织和公益组织等机构(受赠机构名单由北京冬奥组委负责确定),且能提交北京冬奧组委证明文件的。 |

|

租赁方式进口货物 |

1.以租金方式对外支付的租赁货物,在租赁期间以海关审查确定的租金作为完税价格,利息应当予以计入;2.留购的租赁货物,以海关审定的留购价格作为完税价格。 |

|

予以补税的减免税货物 |

特定地区、特定企业或者有特定用途的特定减免税进口货物,应当接受海关监管。特定减免税进口货物的监管年限为:①船舶、飞机:8年;②机动车辆:6年;③其他货物:3年。 监管年限自货物进口放行之日起计算。 应当以海关审定的该货物原进口时的价格,扣除折旧部分作为完税价格。 完税价格=海关审定的该货物原进口时的价格×[1-补税时实际已进口的时间(月)÷(监管年限×12)] 补税时实际已进口的时间按月计算,不足1个月但是超过15日的,按照1个月计算,不超过15日的,不予计算。 |

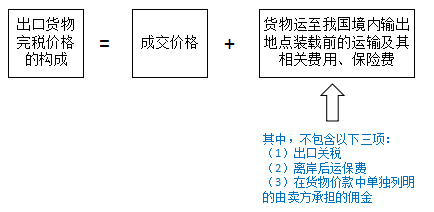

三、出口货物的完税价格

出口货物的成交价格不能确定时,完税价格由海关依次使用下列方法估定:

1.同时或大约同时向同一国家或地区出口的相同货物的成交价格;

2.同时或大约同时向同一国家或地区出口的类似货物的成交价格;

3.根据境内生产相同或类似货物的成本、利润和一般费用、境内发生的运输及其相关费用、保险费计算所得的价格;

4.按照合理方法估定的价格。

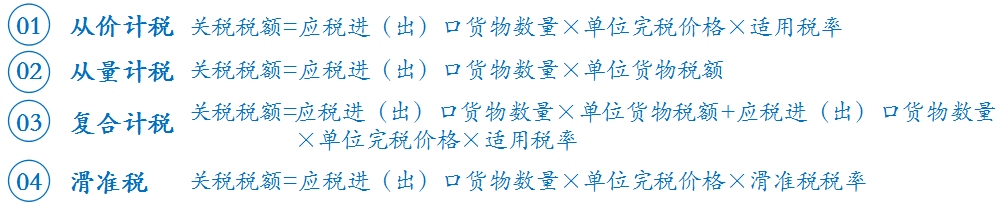

考点2:从价税应纳税额的计算

【考察频次】4次

【考察方式】计算缴纳的关税

【知识精华】

关税应纳税额计算有如下公式:

考点3:征收管理

【考察频次】3次

【考察方式】关税的征收管理

【知识精华】

一、关税缴纳

1.关税的申报:

进口货物应自运输工具申报进境之日起14日内;

出口货物应自货物运抵海关监管区后装货的24小时以前。

2.关税的缴纳:纳税人应自海关填发税款缴款书之日起15日内缴纳关税。

关税的延期纳税——提供税款担保后,直接向海关办理延期纳税手续,最长不超过6个月。

二、关税滞纳金、保全及强制措施

1.关税滞纳金制度

滞纳金自关税缴纳期限届满滞纳之日起,至纳税义务人缴清关税之日止,按滞纳税款万分之五的比例按日征收,周末或法定节假日不予扣除。滞纳金的起征点为50元。具体计算公式为:

关税滞纳金金额=滞纳关税税额×滞纳金征收比率×滞纳天数

2.保全措施

出口货物的纳税义务人在规定的纳税期限内有明显的转移、藏匿其应税货物以及其他财产迹象的,海关可以责令纳税义务人提供担保;纳税义务人不能提供担保的,海关可以按规定采取以下税收保全措施:

(1)书面通知纳税义务人开户银行或者其他金融机构暂停支付纳税义务人相当于应纳税款的存款;

(2)扣留纳税义务人价值相当于应纳税款的货物或者其他财产。

3.强制措施

纳税义务人、担保人自缴款期限届满之日起超过3个月仍未缴纳税款,经直属海关关长或者其授权的隶属海关关长批准,海关可以采取下列强制措施:

(1)书面通知其开户银行或者其他金融机构从其存款中扣缴税款;

(2)将应税货物依法变卖,以变卖所得抵缴税款;

(3)扣留并依法变卖其价值相当于应纳税款的货物或者其他财产,以变卖所得抵缴税款。

海关采取强制措施时,对上述纳税义务人、担保人未缴纳的滞纳金同时强制执行。

三、关税的退还、补征和追征

有下列情形之一的,纳税义务人自缴纳税款之日起1年内,可以申请退还关税:

(1)已征进口关税的货物,因品质或者规格原因,原状退货复运出境的;

(2)已征出口关税的货物,因品质或者规格原因,原状退货复运进境,并已重新缴纳因出口而退还的国内环节有关税收的;

(3)已征出口关税的货物,因故未装运出口,申报退关的。

多征、补征和追征的处理

|

情况 |

规定 |

|

溢征 |

海关多征的关税,海关发现应立即退回; 纳税人发现自纳税之日起1年内书面申请退税并加算银行同期活期存款利息 |

|

补征 |

非因纳税人违反海关规定造成短征关税的,称为补征。 海关发现自缴纳税款或货物、物品放行之日起1年内补征 |

|

追征 |

由于纳税人违反海关规定造成少征或者漏征税款的,称为追征。自纳税人应纳税之日起3年内追征,按日加收万分之五的滞纳金 |

阅读列表

-

2021税务师税法一每日推送:第十章 烟叶税

2021/6/08 · 135人已阅

-

2021税务师税法一每日推送:第九章 环境保护税

2021/6/07 · 94人已阅

-

2021税务师税法一每日推送:第八章 关税

2021/6/07 · 91人已阅

-

2021税务师税法一每日推送:第七章 土地增值税

2021/6/05 · 113人已阅

-

2021税务师税法一每日推送:第六章 车辆购置税

2021/6/04 · 119人已阅

-

2021税务师税法一每日推送:第五章 资源税

2021/6/04 · 121人已阅

-

2021税务师税法一每日推送:第四章 附加税

2021/6/02 · 141人已阅