财管 DAY11(资本结构)

第九章 资本结构

一、资本结构理论

1.无企业所得税的MM理论

|

命题Ⅰ :公司的资本结构与公司价值无关,公司加权平均资本成本与其资本结构无关。 |

|

|

相关结论 |

(1)有负债公司的价值VL=无负债公司的价值VU (2)有负债企业的加权平均资本成本=风险等级相同的无负债企业的权益资本成本 (3)企业加权资本成本与其资本结构无关,仅取决于企业的经营风险。 |

|

命题Ⅱ:有负债公司的权益资本成本随着财务杠杆的提高而增加。 |

|

|

相关结论 |

(1)有负债企业权益资本成本=无负债公司的权益资本成本+风险溢价 (2)风险溢价与以市值计算的财务杠杆(负债/股东权益)成正比。 (3)有负债公司的股权资本成本随着负债程度增大而增加。 |

2.有企业所得税的MM理论

|

命题Ⅰ :有负债公司的价值等于具有相同风险等级的无负债公司的价值加上债务利息抵税收益的现值 |

|

|

相关结论 |

随着企业负债比例的提高,企业价值也随之提高,在理论上全部融资来源于负债时,公司价值达到最大。 |

|

命题Ⅱ:有债务公司的权益资本成本等于相同风险等级的无负债公司的权益资本成本加上与以市值计算的债务与权益比例成比例的风险报酬,且风险报酬取决于公司的债务比例以及所得税税率。 |

|

|

相关结论 |

有负债企业的加权平均资本成本随着债务筹资比例的增加而降低。 |

|

【例题1·单选题】根据有税的MM理论,下列各项中会影响企业价值的是( )。(2016) A.债务利息抵税 B.债务代理成本 C.债务代理收益 D.财务困境成本 【答案】A 【解析】有税MM理论下,有负债企业价值等于具有相同风险等级的无负债企业的价值加上债务利息抵税收益的现值,所以A正确。 |

3.资本结构其他理论

|

理论 |

说明 |

|

权衡理论 |

VL=VU+PV(利息抵税)-PV(财务困境成本) 强调在平衡债务利息的抵税收益与财务困境成本的基础上,实现企业价值最大化时的最佳资本结构。此时债务比率是债务抵税收益的边际价值等于增加的财务困境成本的现值。 |

|

代理理论 |

代理理论是指债务代理成本与收益的权衡。 VL=VU+PV(利息抵税)-PV(财务困境成本)-PV(债务的代理成本)+PV(债务的代理收益) (1)过度投资:因企业采用不盈利项目或高风险项目而产生的损害股东以及债权人的利益并降低企业价值的现象 发生的情形:a.当企业经理与股东之间存在利益冲突时,经理的自利行为产生的过度投资问题;b.当企业股东与债权人之间存在利益冲突时,经理代表股东利益采纳成功率低甚至净现值为负的高风险项目产生的过度投资问题。 (2)投资不足:指因企业放弃净现值为正的投资项目而使债权人利益受损并进而降低企业价值的现象。 发生情形:发生在企业陷入财务困境且有比例较高的债务时(即企业具有风险债务),股东如果预见采纳新投资项目会以牺牲自身利益为代价补偿了债权人,股东就缺乏积极性选择该项目进行投资。 (3)代理收益:债权人保护条款引入、对经理提升企业业绩的激励措施以及对经理随意支配现金流浪费企业资源的约束等。 |

|

优序融资理论 |

内源融资>普通债券>可转换债券>股权融资 |

二、资本结构决策分析

1.资本结构决策分析

企业应该确定最佳的债务比率(资本结构),使加权平均资本成本最低,企业价值最大。

|

资本成本比较法 |

通过计算各种基于市场价值的长期融资组合方案的加权平均资产成本,并根据计算结果选择加权平均资本成本最小的融资方案,确定相对最优的资本结构。 |

|

每股收益无差别点法 |

当预期收益>EBIT时,我们选择债务融资;当预期收益<EBIT时,我们选择股权融资。 |

|

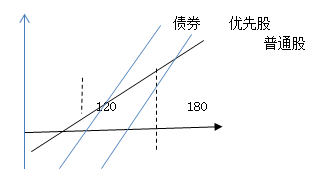

【例题2·单选题】甲公司因扩大经营规模需要筹集长期资本,有发行长期债券、发行优先股、发行普通股三种筹资方式可供选择。经过测算,发行长期债券与发行普通股的每股收益无差别点为120万元,发行优先股与发行普通股的每股收益无差别点为180万元。如果采用每股收益无差别点法进行筹资方式决策,下列说法中,正确的是()。(2012年) A.当预期的息税前利润为100万元时,甲公司应当选择发行长期债券 B.当预期的息税前利润为150万元时,甲公司应当选择发行普通股 C.当预期的息税前利润为180万元时,甲公司可以选择发行普通股或发行优先股 D.当预期的息税前利润为200万元时,甲公司应当选择发行长期债 【答案】D 【解析】当存在三种筹资方式时,最好是画图来分析。画图时要注意普通股筹资方式的斜率要比另外两种筹资方式的斜率小,而发行债券和发行优先股的直线是平行的。本题图示如下:

从上图可以看出,当预计息税前利润小于120时,发行普通股筹资的每股收益最大;当预计息税前利润大于120时发行长期债券筹资的每股收益最大。 【本题套路】在决策时,如果有债务融资,则不考虑优先股。用每股收益无差别点法进行资本结构决策时熟记:当预期收益>EBIT时,我们选择债务融资;当预期收益<EBIT时,我们选择股权融资。 |

三、杠杆系数的衡量

1.经营杠杆

|

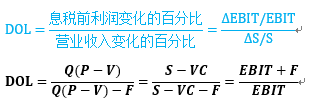

经营杠杆系数 |

表示息税前利润变动率与营业收入(销售量)变动率之间的比率

P单价、V单位变动成本、Q销售量、S营业收入、VC变动成本总额、F总固定成本 (1)固定成本引起了经营杠杆效应。 (2)固定成本不变的情况下,经营杠杆系数说明了营业收入变动所引起息税前利润的变动幅度。 (3)固定成本不变的情况下,营业收入越大,经营杠杆系数越小,经营风险也就越小。 |

|

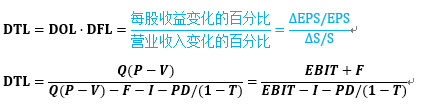

财务杠杆系数 |

表示每股收益变动率与息税前利润变动率之间的比率

PD优先股股利、I债务利息、T所得税税率 财务杠杆的大小是由固定融资成本和息税前利润共同决定的。 |

|

联合杠杆效应 |

表示普通股每股收益变动率与营业收入(销售量)变动率之间的比率。

联合杠杆放大了销售收入变动对普通股收益的影响,联合杠杆系数越高,表明普通股收益的波动程度越大,整体风险也就越大。 |

|

【例题3·单选题】某公司的经营杠杆系数为1.8,财务杠杆系数为1.5,则该公司销售额每增长1倍,就会造成每股收益增加()。 A.1.2倍 B.1.5倍 C.0.3倍 D.2.7倍 【答案】D 【解析】销售额的变动引起每股收益的变动为联合杠杆系数。DTL=DOL×DFL=1.8×1.5=2.7。 |

|

【例题4·单选题】甲公司2016年销售收入1000万元,变动成本率60%,固定成本200万元,利息费用40万元。假设不存在其他利息且不考虑其他因素,该企业联合杠杆系数是( )。(2017年) A.1.25 B.2 C.2.5 D.3.75 【答案】C 【解析】该企业联合杠杆系数=边际贡献/(边际贡献-固定成本-利息费用)=1000×(1-60%)/[1000×(1-60%)-200-40]=2.5。 注意:边际贡献是后面章节会出现的概念,就是“PQ-VQ”. |

阅读列表

-

22.财务管理:第十五章 作业成本法 (08.22)

2019/8/20 · 573人已阅

-

21.财务管理:第十四章 标准成本法(08.20)

2019/8/20 · 518人已阅

-

20.财务管理:第十三章 产品成本计算(08.19)

2019/8/19 · 562人已阅

-

财管七天训练营 每日一练 DAY6

2019/8/16 · 40人已阅

-

财管七天训练营 DAY6(财务报表分析和财务预测2)

2019/8/16 · 37人已阅

-

财管七天训练营 每日一练 DAY5

2019/8/16 · 42人已阅

-

财管七天训练营 DAY5(财务报表分析和财务预测1)

2019/8/16 · 37人已阅