44.税法:第二章 增值税7(06.27)

第二章 增值税

八、出口和跨境业务增值税的退(免)税

(一)增值税“免、抵、退”税和免退税的计算

1.增值税退(免)税办法

|

退(免)税办法 |

适用企业和情况 |

基本政策规定 |

|

|

企业类型 |

具体情况 |

||

|

免抵 退税 |

生产企业 |

(1)出口自产货物和视同自产货物及对外提供加工修理修配劳务 (2)列名生产企业出口非自产货物 |

免征增值税,相应的进项税额抵减应纳增值税额(不包括适用增值税即征即退、先征后退政策的应纳增值税额),未抵减完的部分予以退还 |

|

免退税 |

外贸企业或其他单位 |

不具有生产能力的出口企业(以下称外贸企业)或其他单位出口货物劳务 外贸企业外购研发服务和设计服务免征增值税,其对应的外购应税服务的进项税额予以退还。 |

免征增值税,相应的进项税额予以退还 |

2.生产企业:免抵退税的计算步骤:

(1)出口退税限额(“免、抵、退”税额)=(出口销售价格-当期免税购进原材料价格)×退税率

(2)当期不得免征和抵扣的进项税额=(出口货物的价格-当期免税购进原材料价格)×(出口货物税率-退税率)

(3)应纳税额=销项税额-(进项税额-当期不得免征和抵扣的进项税额)

(4)①当期期末留抵税额(即当期应纳税额为负数的金额)≤当期免抵退税额时

当期应退税额=当期期末留抵税额

当期免抵税额=当期免抵退税额-当期应退税额

②当期期末留抵税额>当期免抵退税额时

当期应退税额=当期免抵退税额

当期免抵税额=0

|

【例题26·单选题】某自营出口的生产企业为增值税一般纳税人,出口货物的征税率为16%,退税率为13%。2018年6月购进原材料一批,取得的增值税专用发票注明金额500万元、税额80万元。6月内销货物取得不含税销售额150万元,出口货物取得销售额折合人民币200万元,上月增值税留抵税额10万元。该企业当期“免、抵、退”税不得免征和抵扣税额为( )。(2016年) A.6万元 【答案】A 【解析】不得抵扣的进项税额=(出口货物的价格-当期免税购进原材料价格)×(出口货物税率-退税率)因当期没有免征货物,故当期不得免征和抵扣税额=200×(16%-13%)=6(万元) |

3.零税率应税服务增值税退(免)税的计算

注意:应税服务退税率为应税服务适用的增值税税率。即交通运输业、邮政服务退税率10%,现代服务业(有形动产租赁除外)退税率为6%,有形动产租赁服务退税率为16%。

①当期免抵退税额的计算:

当期零税率应税服务免抵退税额=当期零税率应税服务免抵退税计税依据×外汇人民币折合率×零税率应税服务增值税退税率

②当期应退税额和当期免抵税额的计算:

当期期末留抵税额≤当期免抵退税额时,

当期应退税额=当期期末留抵税额

当期免抵税额=当期免抵退税额-当期应退税额

当期期末留抵税额>当期免抵退税额时,

当期应退税额=当期免抵退税额

当期免抵税额=O

4.外贸企业出口货物劳务免退税的计算方法(免退)

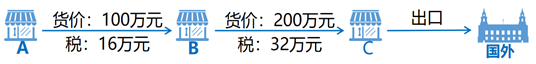

从图上可以看出商贸企业的退税非常简单,直接是“购买价格×税率”即可以求出退税额。在本图中的C企业就是退还32万元即可。

(二)外国驻华使(领)馆及其官员在华购买货物和服务增值税退税管理办法

享受退税的单位和人员,包括外国驻华使(领)馆的外交代表(领事官员)及行政技术人员,中国公民或者在中国永久居留的人员除外。

实行增值税退税政策的货物与服务范围,包括按规定征收增值税、属于合理自用范围内的生活办公类货物和服务(含修理修配劳务,下同)。

1.下列情形不适用增值税退税政策

(1)购买非合理自用范围内的生活办公类货物和服务;

(2)购买货物单张发票销售金额(含税价格)不足800元人民币(自来水、电、燃气、暖气、汽油、柴油除外),购买服务单张发票销售金额(含税价格)不足300元人民币;

(3)个人购买除车辆和房租外的货物和服务,每人每年申报退税的销售金额(含税价格)超过18万元人民币的部分;

(4)增值税免税货物和服务。

2.退税的计算

申报退税的应退税额,为增值税发票上注明的税额。增值税发票上未注明税额的,按下列公式计算应退税额:

应退税额=发票金额(含增值税)÷(1+增值税适用税率)×增值税适用税率

(三)境外旅客购物离境退税政策

离境退税政策,是指境外旅客(在我国境内连续居住不超过183天的外国人和港澳台同胞)在离境口岸离境时,对其在退税商店购买的退税物品退还增值税的政策。

1.境外旅客申请退税,应当同时符合以下条件:

(1)同一境外旅客同一日在同一退税商店购买的退税物品金额达到500元人民币;

(2)退税物品尚未启用或消费

(3)离境日距退税物品购买日不超过90天;

(4)所购退税物品由境外本人随身携带或随行托运出境。

2.退税率及退税公式

统一为10%

应退增值税额=退税物品销售发票金额(含增值税)×退税率

3.退税币种为人民币。退税方式包括现金退税和银行转账退税两种方式。

退税额未超过10 000元的,可自行选择退税方式。退税额超过10 000元的,以银行转账方式退税。

九、征收管理

(一)纳税义务发生时间

1.销售货物或者提供应税劳务的纳税义务发生时间

销售货物或者提供应税劳务,为收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

|

销售方式 |

纳税义务发生时间 |

|

直接收款方式 |

不论货物是否发出,均为收到销售款或者取得索取销售款凭据的当天。 |

|

托收承付和委托银行收款方式 |

发出货物并办妥托收手续的当天 |

|

赊销和分期收款方式(考点) |

书面合同约定的收款日期的当天,无书面合同的或者书面合同没有约定收款日期的,为货物发出的当天。 |

|

预收货款方式 |

1.货物发出的当天 2.但生产销售生产工期超过12个月的大型机械设备、船舶、飞机等货物,为收到预收款或者书面合同约定的收款日期的当天 |

|

委托其他纳税人代销 |

1.收到代销单位的代销清单或者收到全部或者部分货款的当天。 2.未收到代销清单及货款的,为发出代销货物满180天的当天。 |

|

销售应税劳务 |

提供劳务同时收讫销售款或者取得索取销售款的凭据的当天 |

|

视同销售货物行为(将货物交付其他单位或者个人代销和销售代销货物) |

移送的当天 |

纳税人进口货物,其纳税义务发生时间为报关进口的当天。

增值税扣缴义务发生时间为纳税人增值税纳税义务发生的当天。

2.“营改增”的规定

(1)纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

收讫销售款项,是指纳税人销售服务、无形资产、不动产过程中或者完成后收到款项。

取得索取销售款项凭据的当天,是指书面合同确定的付款日期;未签订书面合同或者书面合同未确定付款日期的,为服务、无形资产转让完成的当天或者不动产权属变更的当天。

(2)纳税人提供建筑服务和租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天。(考点)

(3)纳税人从事金融商品转让的,为金融商品所有权转移的当天。

(4)纳税人发生视同销售服务、无形资产、不动产的行为的,其纳税义务发生时间为服务、无形资产转让完成的当天或者不动产权属变更的当天。

(5)增值税扣缴义务发生时间为纳税人增值税纳税义务发生的当天。

(二)纳税期限

增值税的纳税期限分别为1日、3日、5日、10日、15日、1个月或者1个季度。

以1个季度为纳税期限的规定仅适用于两类情况:

(1)小规模纳税人;

(2)银行、财务公司、信托投资公司、信用社;

(3)财政部、国家税务总局规定的其他纳税人。

进口货物,应该自海关填发进口增值税专用缴款书之日起15日内缴纳税款。

出口货物办理退税后发生退货或者退关的,纳税人应依法补缴已退的税款。

|

【例题27·单选题】下列增值税纳税人中,以1个月为纳税期限的是( )。(2017年) A.商业银行 【答案】D 【解析】选项ABC,小规模纳税人、银行、财务公司、信托投资公司、信用社以及财政部和国家税务总局规定的其他纳税人,以1个季度为纳税期。选项D,保险公司可以1个月为纳税期。 |

(三)纳税地点

1.固定业户应当向其机构所在地的主管税务机关申报纳税。总机构和分支机构不在同一县(市)的,应当分别向各自所在地的主管税务机关申报纳税;但在同一省(区、市)范围内的,经省(区、市)财政厅(局)、税务机关审批同意,可以由总机构汇总向总机构所在地的主管税务机关申报纳税。

2.固定业户到外县(市)销售货物或者应税劳务,应当向其机构所在地的主管税务机关申请开具外出经营活动税收管理证明,并向其机构所在地的主管税务机关申报纳税;未开具证明的,应当向销售地或者劳务发生地的主管税务机关申报纳税;未向销售地或者劳务发生地的主管税务机关申报纳税的,由其机构所在地的主管税务机关补征税款。

3.非固定业户销售货物或者应税劳务,应当向销售地或者劳务发生地的主管税务机关申报纳税;未向销售地或者劳务发生地的主管税务机关申报纳税的,由其机构所在地或者居住地的主管税务机关补征税款。

4.其他个人提供建筑服务,销售或者租赁不动产,转让自然资源使用权,应向建筑服务发生地、不动产所在地、自然资源所在地主管税务机关申报纳税。(注:其他个人是指自然人)

5.进口货物,应当向报关地海关申报纳税。

6.扣缴义务人应当向其机构所在地或者居住地的主管税务机关申报缴纳其扣缴的税款。

|

【例题28·单选题】以下关于增值税纳税地点的表述中,错误的是( )。 A.固定业户在其机构所在地申报纳税 B.非固定业户在其居住所在地申报纳税 C.进口货物向报关地海关申报纳税 D.总机构和分支机构不在同一县(市)的,分别向各自所在地主管税务机关申报纳税 【答案】B 【解析】非固定业户销售货物或者应税劳务,应当向销售地或者劳务发生地的主管税务机关申报纳税 |

十、 增值税专用发票的使用及管理

(一)专用发票的开具范围

- 商业企业一般纳税人零售的烟、酒、食品、服装、鞋帽(不包括劳保专用部分)、化妆品等消费品不得开具专用发票。

- 增值税小规模纳税人需要开具专用发票的,可向主管税务机关申请代开。

- 销售免税货物不得开具专用发票,法律、法规及国家税务总局另有规定的除外。

- 纳税人提供应税服务,属于下列情形之一的,不得开具增值税专用发票:

(1)向消费者个人销售服务、无形资产或者不动产。

(2)适用免征增值税规定的应税服务。

阅读列表

-

16. 税法:第十八章 企业所得税1

2020/7/08 · 22人已阅

-

27. 税法:第十六-十七章 契税、耕地占用税

2020/6/28 · 576人已阅

-

26. 税法:第十三章 土地增值税

2020/6/28 · 585人已阅

-

25. 税法:第十一章 印花税+第十二章 环境保护税

2020/6/28 · 582人已阅

-

24. 税法:第八章 资源税

2020/6/28 · 635人已阅

-

23. 税法:第四章 城建税及附加+第六章 烟叶税+第七章 船舶吨税

2020/6/28 · 682人已阅

-

22. 税法:第五章 关税法

2020/6/28 · 651人已阅