5.税法:第二章 增值税5(04.04)

第二章 增值税

(三)应纳税额的计算

1、计算应纳税额时进项税额不足抵扣的处理

由于增值税实行购进扣税法,有时企业当期购进的货物很多,在计算应纳税额时会出现当期销项税额小于当期进项税额不足抵扣的情况。根据税法规定,当期进项税额不足抵扣的部分可以结转下期继续抵扣。

2、向购货方取得返还收入的税务处理

对商业企业向供货方收取的与商品销售量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税金。应冲减进项税金的计算公式调整为:

当期应冲减进项税金=当期取得的返还资金÷(1+所购货物适用增值税税率)×所购货物适用增值税税率

|

【例题16·多选题】某商场(增值税一般纳税人)与其供货企业达成协议,与销售量挂钩进行平销返利。2018年9月向供货方购进商品取得税控增值税专用发票,注明价款120万元、税额19.2万元并通过主管税务机关认证,当月按平价全部销售,月末供货方向该商场支付返利4.8万元。 下列该项业务的处理符合有关规定的有( )。 A.商场应按120万元计算销项税额 B.商场应按124.8万元计算销项税额 C.商场当月应抵扣的进项税额为20.4万元 D.商场当月应抵扣的进项税额为18.54万元 【答案】AD 【解析】平销返利应该冲减进项税额,冲减的进项税额为:4.8÷(1+16%)×16%=0.66(万元)。因此,进项税额=19.2-0.66=18.54(万元) |

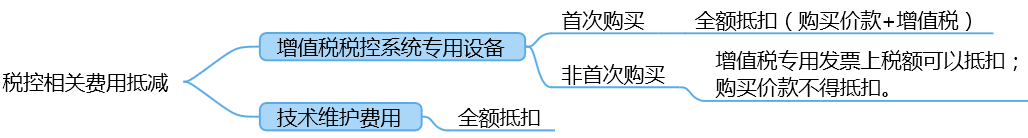

3、关于增值税税控系统专用设备和技术维护费用抵减增值税税额的有关政策

增值税纳税人2011年12月1日开始初次购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费,可在增值税应纳税额中全额抵减,不足抵减的可结转下期继续抵减。

(四)建筑业和销售不动产的特殊规定

1、建筑服务

(1)一般纳税人为建筑工程老项目提供的建筑服务,可以选择适用简易计税方法计税。

建筑工程老项目,是指:

1)《建筑工程施工许可证》注明的合同开工日期在2016年4月30日前的建筑工程项目;

2)未取得《建筑工程施工许可证》的,建筑工程承包合同注明的开工日期在2016年4月30日前的建筑工程项目。

(2)纳税人跨县(市)提供建筑服务

|

|

适用一般计税方法 |

适用简易计税方法 |

|

应纳税额计算 |

以取得的全部价款和价外费用为销售额计算应纳税额 |

应以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照3%的征收率计算应纳税额 |

|

申报纳税 |

应以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率在建筑服务发生地预缴税款后,向机构所在地主管税务机关进行纳税申报 |

纳税人应按照上述计税方法在建筑服务发生地预缴税款后,向机构所在地主管税务机关进行纳税申报 |

|

预缴税款 |

应预缴税款=(全部价款和价外费用-支付的分包款)÷(1+10%)×2% |

应预缴税款=(全部价款和价外费用-支付的分包款)÷(1+3%)×3% |

2、纳税人转让不动产增值税管理暂行办法

注意:房地产开发企业销售自行开发的房地产项目不适用该办法。

(1)一般纳税人销售2016年4月30日前取得的不动产,可以选择简易计税方法(5%),也可以选择一般计税方法(10%)。

(2)纳税地点:在不动产所在地缴纳,但是增值税是凭票抵扣,如果机构所在地和不动产所在地不在一个地方:

1)如果是简易计税方法,将简易计税下按照5%征收率征收的税款在不动产所在地预缴,然后向机构所在地申报纳税即可;(回到机构所在地虽然不用缴纳税款,也需要申报)

2)如果是一般计税方法,将其中的5%的税率部分在不动产所在地预缴,再向机构所在地申报纳税即可;(回到机构所在地还要补缴剩余的税款)

3)其他个人(自然人)销售不动产无须预缴,直接在不动产所在地缴纳。

|

纳税人 |

取得方式 |

计税方法 |

计税依据 |

税率(征收率) |

预缴(异地) |

计算公式 |

|

|

预缴依据 |

预征率 |

||||||

|

一般纳税人 |

自建 |

一般 |

全额 |

10% |

全额 |

5% |

预缴金额:(全部价款+价外费用)÷1.05×5% 回机构所在地申报金额:(全部价款+价外费用)÷1.1×10%-预缴金额 |

|

简易 |

5% |

全额 |

5% |

预缴金额:(全部价款+价外费用)÷1.05×5% 回机构所在地申报金额:0 |

|||

|

外购 |

一般 |

10% |

差额 |

5% |

预缴金额:(全部价款+价外费用-不动产购置原价或者取得不动产时的作价)÷1.05×5% 回机构所在地申报金额:(全部价款+价外费用)÷1.1×10%-预缴金额 |

||

|

简易 |

差额 |

5% |

差额 |

5% |

预缴金额:(全部价款+价外费用-不动产购置原价或者取得不动产时的作价)÷1.05×5% 回机构所在地申报金额:0 |

||

|

小规模(不含个人转让购买的住房) |

自建 |

全额 |

5% |

全额 |

5% |

预缴金额:(全部价款+价外费用)÷1.05×5% 回机构所在地申报金融:0 |

|

|

外购 |

差额 |

5% |

差额 |

5% |

预缴金融:(全部价款+价外费用-不动产购置原价或者取得不动产时的作价)÷1.05×5% 回机构所在地申报金额:0 |

||

|

注意:一般纳税人的简易纳税方法,只适用于销售2016年4月30日前取得的不动产 |

|||||||

(3)纳税人转让不动产缴纳增值税差额扣除的有关规定。

纳税人同时保留取得不动产时的发票和其他能证明契税计税金额的完税凭证等资料的,应当凭发票进行差额扣除。

(4)关于个体工商户和其他个人转让住房的规定

|

住房所在地 |

住房类型 |

不足2年 |

2年以上 |

|||

|

计税依据 |

征收率 |

计税依据 |

征收率 |

|||

|

北上广深 |

普通 |

全额 |

5% |

免税 |

||

|

非普通 |

差额 |

5% |

||||

|

其他地区 |

普通 |

免税 |

||||

|

非普通 |

免税 |

|||||

3、不动产经营租赁服务

|

一般纳税人出租 |

其2016年4月30日前取得的不动产 |

可以选择适用简易计税方法,按照5%征收率计算缴纳应纳税额 应纳税额=含税销售额÷(1+5%)×5% |

|

其2016年5月1日后取得的不动产 |

应当按照3%的预征率在不动产所在地缴纳,向机构所在地主管税务机关进行纳税申报 应预缴税款=含税销售额÷(1+10%)×3% |

|

|

小规模纳税人出租其取得的不动产 (不含个人出租住房) |

按照5%的征收率计算应纳税额 应纳税额=含税销售额÷(1+5%)×5% |

|

|

其他个人(指自然人)出租 |

其取得的不动产 (不含住房) |

应按照5%的征收率计算应纳税额 应纳税额=含税销售额÷(1+5%)×5% |

|

住房 |

应按照5%的征收率减按1.5%计算应纳税额 应纳税额=含税销售额÷(1+5%)×1.5% |

|

|

一般纳税人收取试点前开工的高速公路的车辆通行费 |

可以选择适用简易计税方法,减按3%的征收率计算应纳税额 |

|

4、关于房地产企业的规定

|

|

一般纳税人 |

小规模纳税人 |

||

|

出租 |

出租自行开发的房地产老项目 |

可以选择适用简易计税方法,按照5%的征收率计算应纳税额。 |

按照5%的征收率计算应纳税额 |

|

|

其2016年5月1日后自行开发的与机构所在地不在同一县(市)的房地产项目 |

应按照3%的预征率在不动产所在地预缴税款后,向机构所在地主管税务机关进行纳税申报。 |

|||

|

出售 |

销售自行开发的房地产项目 |

一般情况: (1)销售额:销售额=(全部价款和价外费用-当期允许扣除的土地价款)÷(1+10%) (2)当期允许扣除的土地价款=(当期销售房地产项目建筑面积÷房地产项目可供销售建筑面积)×支付的土地价款 |

||

|

一般纳税人销售自行开发的房地产老项目,可以选择简易计税方法按照5%的征收率缴纳。 应纳税额=全部价款和价外费用÷(1+5%)×5%(不得扣除对应的土地价款) |

||||

|

预缴税款 |

房地产开发企业的一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。 应预缴税款按照以下公式计算: 应预缴税款=预收款÷(1+适用税率或征收率)×3% 适用一般计税方法计税的,按照10%的适用税率计算;适用简易计税方法计税的,按照5%的征收率计算。 |

|||

注意:房地产开发企业的一般纳税人销售自行开发的房地产项目,兼有一般计税方法计税、简易计税方法计税、免征增值税的房地产项目而无法划分不得抵扣的进项税额的,应以《建筑工程施工许可证》注明的“建设规模”为依据进行划分。

不得抵扣的进项税额=当期无法划分的全部进项税额×(简易计税、免税房地产项目建设规模÷房地产项目总建设规模)

六、简易计税方法应纳税额的计算

基本公式:应纳税额=销售额(不含增值税)×征收率

1、销售额:这里的销售额也是包含了全部价款和价外费用,但是不包含按3%的征收率收取的增值税税额。

但是在简易计税方法中,题目通常是给的价税合计的金额,因此,需要做价税分离,公式为:

销售额=含税销售额÷(1+征收率)

2、按简易计税方法不得抵扣进项税额

七、进口货物征税

进口货物,按照组成计税价格和规定的税率计算应纳税额。

计算公式:

组成计税价格=关税完税价格+关税+消费税

应纳税额=组成计税价格×税率

也等于:

应纳税额=关税完税价格×(1+关税率)/(1-消费税率)×增值税率

进口货物的增值税由海关代征。个人携带或者邮寄进境自用物品的增值税,连同关税一并计征。

纳税期限应当是自海关填发海关进口增值税专用缴款书之日起15日内缴纳税款。

阅读列表

-

【彬哥 】【BT每日推送 】2022-04-11 CPA 税法 第2章 增值税(三)

2022/4/08 · 486人已阅

-

【彬哥 】【BT每日推送 】2022-04-10 CPA 税法 第2章 增值税(二)

2022/4/08 · 550人已阅

-

【彬哥 】【BT每日推送 】2022-04-08 CPA 税法 第2章 增值税(一)

2022/4/07 · 619人已阅

-

税法:第十八章 企业所得税3(小班)

2021/5/07 · 402人已阅

-

税法:第十二章 环境保护税+第十三章 土地增值税

2021/5/07 · 513人已阅

-

税法:第九章 车辆购置税+第十章 车船税+第十一章 印花税

2021/5/07 · 576人已阅

-

税法:第六章 烟叶税+第七章 船舶吨税+第八章 资源税

2021/5/07 · 623人已阅